一、废铜介绍

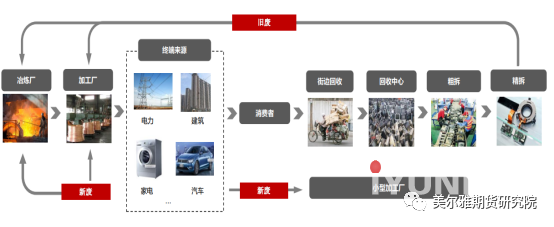

铜是一种可回收再利用的有色金属,因此从铜产业链的终端消费往下也衍生出了废铜回收企业,废铜拆解厂与废铜加工企业,他们通过回收再利用使得废铜又重新回到的铜产业链的中游和初端消费里面。由于“新废”一般产生在铜冶炼、铜材加工以及终端产品生产的三个环节,很少会流向利废企业,一般是直接回炉利用或交给上游回收,所以这里我们主要讨论的还是经历了从上到下这个产业链条最终被分解出来的“旧废”。

图1:废铜产业链概览

图片来源:SMM

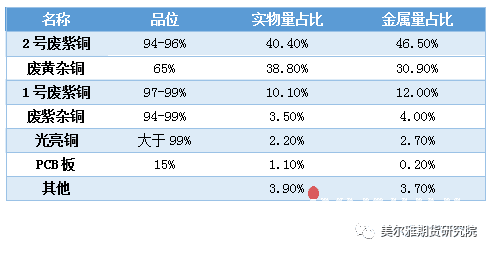

首先来认识一下在“废六类”的进口标准下废铜的种类有哪些,“废六类”在海关总署的商品代码归类为7404000090,比较常见的进口铜废料主要包括高品位的废紫铜,黄杂铜,光亮铜等,形态为废铜碎料,平均含铜量可达76%以上,多直接流向加工端或冶炼端,自2019年7月1日起调整为限制类进口废料。

图2:进口废铜品类

数据来源:SMM

二、国产废铜供应

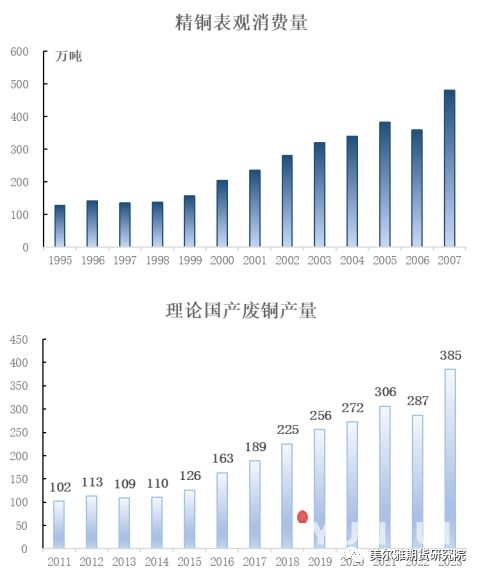

我国经过十多年的发展已经成为全球精铜需求最大的国家,因此后续所产生的废铜可能也会逐渐成为影响精铜供给、消费以及价格的一个重要因素,从国产旧废铜,也就是终端领域所产生的废铜来看,一般的循环周期是15-16年,如下图所示,从国内1995-2007年期间的表需,以16年为时间间隔,80%为回收比例计算出理论国产废铜的产量,其实也可以理解为国产旧废铜的产能,从趋势上来看,未来3-4年间的废铜产能是一个逐年递增的状态,虽然产能在增加,产能利用率能否提高还受制于多种因素,比如拆解效率、废铜价格、环保政策等等,由于2011-2016年的铜价一路下跌,也给再生铜生产利润造成了不小的冲击,资金问题和环保限制,使得国产废铜的产能平均利用率大概仅有50%左右。

图3:精铜表需与废铜产能的关系

数据来源:wind,美尔雅期货

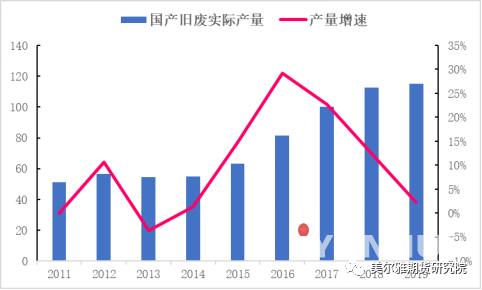

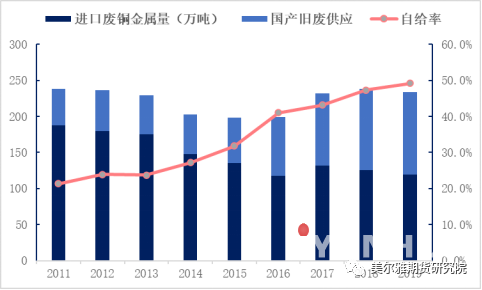

从实际产量的产出节奏上来看,国产旧废的产量受价格波动的影响较大,不过由于每年的产能在逐步提高,整体产量还是维持低速增长模式,在2016年铜价表现较好的阶段,国产旧废产量增速较快,近几年来产量同比增速出现放缓迹象。每年的国产旧废产量维持在120万吨左右,不过由于对于废铜品位的要求越来越高,国产旧废的金属量仍呈现逐年升高的趋势。

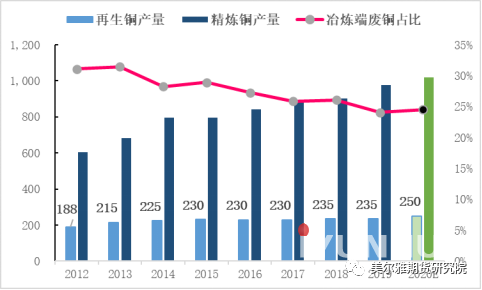

我们从冶炼端废铜的占比也可以佐证上述的观点,从图5冶炼端废铜占比逐年减少的特点就可以看出,流入冶炼端进行回炉重炼的旧废在逐渐减少,并且冶炼端的再生铜产量近几年来变化不大,说明旧废供应里无论是国产还是进口的都有相当一部分直接进入初端消费,这部分由于价格优势会对精铜的消费形成替代效应,打破原有的供需平衡进而对价格产生影响。

图4:国产旧废实际产量及增速

图5:冶炼端再生铜的产量(新废+旧废)

数据来源:wind,美尔雅期货

三、进口废铜供应

除了国产旧废的供应,废铜进口也是影响废铜供给的重要方面,并且这一部分的进口量受到国家《进口废物管理目录》的约束,在2017-2019年间,政策经过了大幅度的调整,首先是2017年《禁止洋垃圾入境推进固体废物进口管理制度改革实施方案》,方案中提到要逐步有序减少固体废物进口种类和数量,2019年年底前,逐步停止进口固体废物。紧接着在2018年我国两次调整《进口废物管理目录》,第一次是4月份以回收铜为主的废电机等“废七类”从《限制进口类可用作原料的固体废物目录》调入《禁止进口固体废物目录》,自2018年12月31日起执行;第二次是12月份将铜废碎料(“废六类”)从《非限制进口类可用作原料的固体废物目录》调入《限制进口类可用作原料的固体废物目录》,自2019年7月1日起执行。国家政策的目标很明确要在2021年实现固废进口清零。

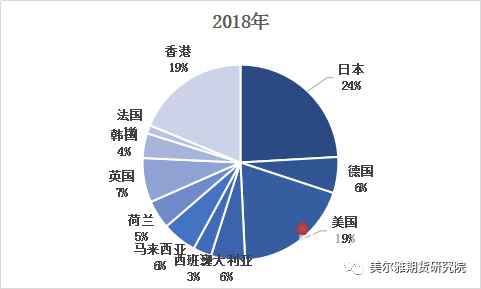

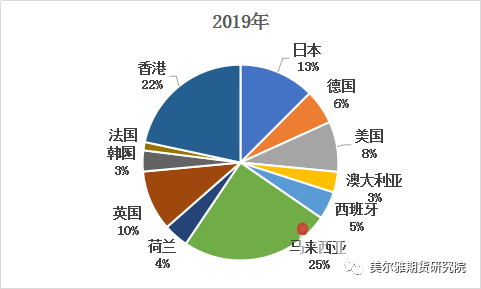

在这样的政策目标指引下,我国废铜进口结构也发生了很大的变化,从2018年还可以进口“废七类”到2019至今只能进口“废六类”的废铜,主要进口国发生了很大的改变,从图6中可以看到,2018年及以前,我国的大部分废铜进口来源国是欧洲,美国和日本,表现为发达国家的洋垃圾直接流入我国市场,还要在我国进行拆解,给地方的环保和生态带来不小的压力;从2019年开始,进口废铜主要来源国变为了马来西亚,美国和日本的占比迅速缩减,主要还是“废六类”废铜是可以直接流向冶炼厂或者加工企业的材料,拆解的过程则主要有马来西亚的废铜拆解厂来完成,由于进口废铜品位的大幅提高,进口来源国呈现出了如下图所示的规律。

图6:废铜进口来源比例的变化

数据来源:wind,海关总署,美尔雅期货

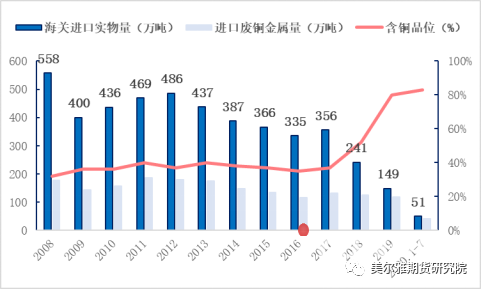

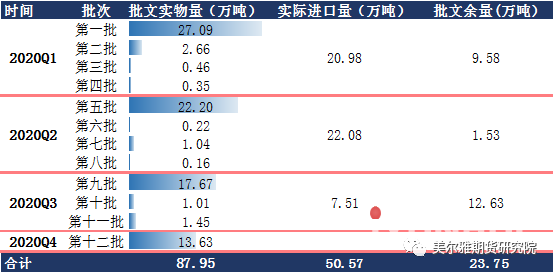

进口来源发生变化,进口量也发生着改变,从图7中可以明显看到自2017年以后废铜进口逐年下滑的明显趋势,这个趋势的结束或许就在最近两年,因为从往年来看,随着进口废铜品位的提高,虽然实物量在下降,但是金属量确并没有发生太大的变化,而今年则表现为进口实物量的大幅萎缩造成金属量也出现了较大程度的减少,根据中国有色金属协会再生金属金属分会最新的消息,预计今年废铜进口要同比下滑50%,也就是进口75万吨左右的水平,而从今年实际进口来看,1-7月已经进口废铜总量达50.57万吨,剩余5个月的进口废铜量合计不超过25万吨,结合今年已经发放的废铜批文,总量是87.95万吨,当前的批文余量为23.75万吨,那么预示着四季度在本周的第十二批废铜批文发放以后,将不会再有更多批文量出现,虽然9月1日新的固废法开始施行,目前再生铜细则还未落地,国内外不少航运公司已停止承运废铜,剩余可选择的航运公司较少,且还需要一定的信用保证或批文证明等,欧美等地区的废料运往中国的存在一定困难,据SMM了解目前市场不少潜在参与者正关注再生铜政策,并为参与再生铜进口业务而做前期准备,但后续进口废铜供应逐渐走向偏紧状态似乎已成定局。

图7:废铜进口量

图8:2020年批文量与实际进口量

数据来源:wind,海关总署,美尔雅期货

四、总结

从上述对于废铜供应格局的分析我们可以得出如下的结论:

1、铜产业链总的废铜供应大多指的是通过终端消费回收利用的旧废,这部分的产量流入加工端则影响一部分精铜消费,流入冶炼端则是增加精铜的供应。

2、精铜变成废铜,重新可回收利用的时间周期大概是15-16年,回收率在80%左右,由于我国是最大的精铜消费国,国产旧废这块的产能是不断提高的,但是受制于价格,拆解率和环保限制抑制了国产旧废的产能利用率,使得国产旧废产量呈现出增速逐年放缓,并且流向冶炼端的部分在减少,流向加工端的对精铜需求形成替代的部分在增多。

3、废铜进口方面,由于“废六类”的实施,进口废铜品位大幅提高,进口主要来源国由发达国家转变为马来西亚,同时我国在废铜进口政策上的逐渐收紧都是为了实现2021年进口固废清零的目标。

4、尽管新固废法中的再生铜细则尚未出台,废铜进口依赖于批文的时代或宣告结束,四季度的第一批废铜批文总量足够,当前批文余量还有23万吨左右,而根据再生金属协会的预计来看,四季度剩下的批文量将非常之少。

图9:废铜供给格局

(EIAIWR200)漆包铜扁线-3-150x150.jpg)

(EIAIW)聚酯亚胺聚酰胺酰亚胺复合漆包铜圆线-1.jpg)