新能源汽车充换电设备设施产业链及充换电发展趋势、市场规模前景

发布时间:2023年3月9日 |

文章来源:800V高压未来 |

浏览次数:1,938 |

访问原文

新能源汽车充换电设备设施产业链及充换电发展趋势、市场规模前景

新能源汽车充换电设备设施产业链上游是设备零部件,主要包括充电模块、继电器、接触器、监控计量设备、充电枪、充电线缆、主控制器、通信模块及其他零部件。市场参与者主要包括华为、中兴、英可瑞、盛弘股份、通合科技、优优绿能、英飞源、永联科技等企业。

中游企业为充电桩及其他充电设备生产商,包括直流充电设备生产商和交流充电设备生产商,主要参与者包括 ABB、BTC POWER、Daeyoung、万帮数字、盛弘股份、玖行能源、科陆电子、中恒电气、科士达、万马股份等企业。

下游企业为运营服务商及终端客户,包括换电站、充电站、新能源汽车厂商及配套运营服务商。新能源汽车充换电设备设施产业链下游参与者包括万帮数字、特锐德、国家电网、南方电网、奥动新能源、杭州伯坦、蔚来、特斯拉、比亚迪、上汽集团、金龙客车等企业。

为配合整车的销售,部分新能源汽车整车厂商会选择自建充电桩吸引消费者。为提升消费者充电体验,缩减充电时间,新能源汽车整车厂商通常会为其消费者提供大功率直流快充方案。功率为电流和电压的乘积,因此,提高充电功率可以通过提高充电电流和提升充电电压予以实现。

在电压一定的情况下,提升充电电流能够提高充电功率,但根据焦耳定律,充电电流的提升将大幅增加充电过程中的热量释放,进而对充电设备的散热性能提出较高要求。以特斯拉大电流快充方案为例,其 V3 超充桩峰值工作电流超过600A,需要使用直径更大的线缆及液冷充电枪,对散热技术要求更高。目前,充电设备散热技术及方案逐步成熟,液冷充电桩、液冷充电枪等已开始逐步应用,超级充电桩有望得到进一步推广。

在电流一定的情况下,提升充电电压能够提高充电功率,且不会显著增加充电过程中的热量释放;在充电功率一定的情况下,提升充电电压可以大幅减小充电电流,显著降低充电过程中的热量释放,因此,提升充电电压成为了许多新能源汽车厂商的选择。由于目前广泛使用的硅基功率半导体的耐压能力限制,新能源汽车厂商普遍采用 400V 电压平台架构。2019 年保时捷推出的 Taycan 首次推出 800V 电压平台架构,充电功率最高可达 350KW。相较于 400V 电压平台,800V电压平台工作电流更小,可以节省线束体积、降低线路内阻损耗,提升功率密度和能量使用效率。2021 年后,高压快充方案受到越来越多新能源汽车厂商的青睐,现代、起亚、北汽、广汽、小鹏等厂商相继推出 800V 电压平台,高压快充成为新能源汽车厂商增加产品亮点的重要举措。

未来,充电设备散热技术的发展以及新能源汽车电压平台的提高,将会带动大电流、高电压的大功率快充需求,从而推动高压大功率充电模块需求的增加。

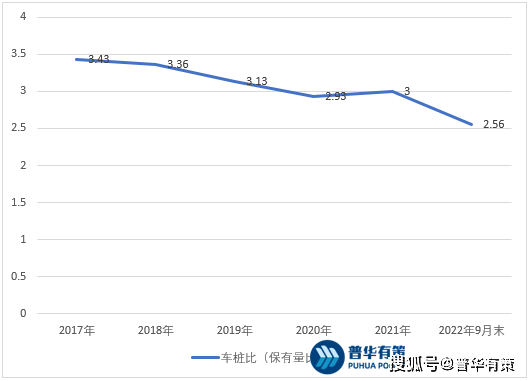

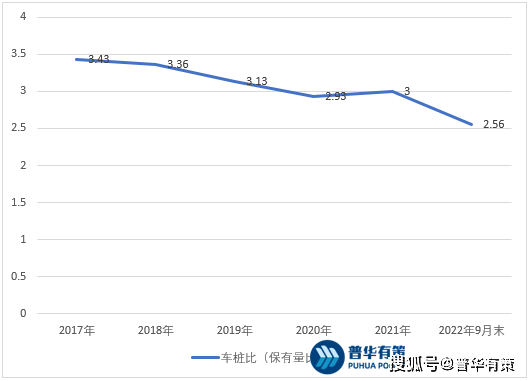

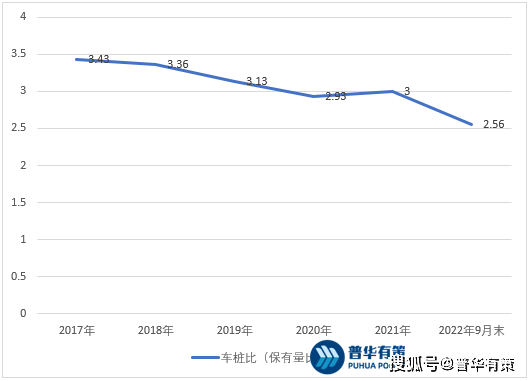

车桩比是衡量充电桩建设程度的关键指标。2015 年,发改委、工信部等部委发布的《电动汽车充电基础设施发展指南(2015-2020 年)》中提出了到 2020年我国车桩比达到 1:1 的战略目标。截至 2022 年 9 月末,中国大陆新能源汽车保有量为 1,149.00 万辆,公共充电桩和私人充电桩合计保有量为 448.80 万台,车桩比从 2017 年末的 3.43:1 下降至 2022 年 9 月末的 2.56:1,呈下降趋势,但距离政策目标仍有较大差距。

为实现既定车桩比目标,且考虑到中长期新能源汽车保有量的持续增长,预计未来充电桩保有量也将快速增长,可以预见以充电模块为核心器件的大功率直流充电桩增长潜力巨大。

从 2018 年末至 2022 年 9 月末,中国大陆公共充电桩保有量从 299,752 台增加至 1,635,826 台,私人充电桩保有量从 476,869 台增加至 2,852,390 台,在数量上均大幅增加。从比例上看,公共充电桩和私人充电桩的占比结构总体维持在4:6 左右。目前来看,公共充电桩和私人充电桩数量均呈较快增长趋势,预计未来一段时间内,公私桩保有量占比仍将趋于稳定。铜排和铜棒是充电桩的重要铜材原材料。

直流充电桩是目前充电模块最主要的下游应用领域。直流充电桩桩体体积和占用面积较大,目前多数应用于集中运营的充电站中,即主要应用于公共充电领域。

纵观 2018 年末至 2022 年 9 月末中国大陆公共充电桩中直流充电桩和交流充电桩的比例变化,公共直流充电桩桩占比从 2018 年末的 36.62%上升至 2022 年 9月末的 43.06%,呈明显上升的趋势。直流充电桩与交流充电桩相比功率较大,充电速度更快,但建设成本较高,占地面积较大,对电网供电能力要求较高,因此数量相对较少。但随着用户对快速充电需求的增加,提高新能源汽车充电速度将是行业未来发展趋势,预计未来直流充电桩占比有望进一步提升。

从运营端来看,充电桩运营具有显著的规模效应,导致了较高的市场集中度。截至 2022 年 6 月,在中国大陆充电站运营商中,所运营充电桩数量超过 1 万台的共有 16 家,其中特来电、星星充电和国家电网分别运营 28.69 万台、28.43万台和 19.65 万台,处于前三的市场地位。整体上看,前十大运营商运营充电桩数量占总量的 85.09%。由于充电站建设和运营需要投入大量资金,回本周期长,其行业特性决定了企业需要具有资金优势、技术优势、资源优势、互联网思维和服务意识,具有较高的行业门槛,因此目前行业保持着较高的市场集中度。

虽然目前中国大陆公共充电桩运营市场仍保持着较高的市场集中度,但随着行业政策出台及新能源汽车行业发展,市场各参与主体对建设和布局充电基础设施的积极性有所提高,公共充电桩运营市场集中度呈下降趋势。2021 年 6 月底、2022年6月底,前三大、前五大、前十大运营商公共充电桩数量占比分别从66.90%、79.13%和 90.29%下降至 50.24%、68.48%和 85.09%。

为满足动力电池的充电需求,换电站需要使用充电柜等直流充电设备,而充电模块是直流充电设备必不可少的核心部件。目前,中国大陆换电站运营市场主要由蔚来、奥动新能源和杭州伯坦三家企业参与。根据充电联盟数据统计,蔚来换电站建设规模最大,截至 2022 年 9 月,蔚来在国内建成换电站 1,160 座,占比高达 65.83%;奥动新能源建成换电站 494 座,占比为 28.04%;杭州伯坦建成换电站 108 座,占比为 6.13%。

当前,各运营商纷纷明确“十四五”期间的建站规划。根据充电联盟发布的《2021 年度中国电动汽车换电生态发展》数据显示,奥动新能源计划至 2025 年在全国建成 10,000 座换电站;杭州伯坦计划至 2025 年在全国建成换电站累计超过 2,000 座;协鑫能科计划至 2025 年建成 6,000 座换电站,其中乘用车换电站建设目标为 3,600 座。未来,随着国内换电市场前景不断明朗,行业内企业将会更加积极布局、规划换电站建设,市场竞争将逐渐加剧,国内换电市场格局将迎来较大变革。