近日,受疫情影响,全球最大的铜及相关铜产品供应国智利宣布,预计“闭关”30日左右。

消息一出,与铜相关的期货价格就上涨了3.6%,突破了9000美元/吨大关,最高甚至超过了10000美元/吨。

在国际铜市场的供需矛盾进一步扩大下,全球铜矿短缺危机会爆发吗?

这个问题还得从智利这个“铜矿王国”国家说起。

智利不仅是世界上铜资源最丰富的国家,而且也是世界上最大的铜出口国。

智利的地图就像一支瘦长的毛笔,毛笔的头就在美洲的最南端。因为隔海过去就是南极洲,因此也有着“天涯之国”的称呼。

智利已经探明的铜矿储量在1.5亿吨左右,占世界铜总储量的百分之三十。

作为其国内的支柱产业,铜矿的出口在智利总出口额中所占的比例是在百分之六十左右,而每年通过出口铜及相关铜产品所获取的收入占智利GDP的百分之十五。

在2014年的时候,智利共出产了575万吨的铜。

其中,埃斯康迪达铜矿这个智利最大的铜矿所出产的铜就达到了117万吨。

但是这样的产量实际上是远远不及预期的,早在2014年初的时候,智利铜业委员会就曾预计年产量将达到600万吨,可是事实上却出现了下滑的现象。那么究竟是什么致使智利的铜产量出现下滑的呢?

其实,智利铜矿产量下降的主要原因还是在于其国内的诸如埃斯康迪达、丘基卡马塔这类的大型铜矿出现困难了。

一方面,由于其国内基建落后,电力供应紧缺,生产难度自然会加大。

另一方面,智利的矿山老化,那些历经百年开采的矿山几近枯竭,品位随之不断下降。

而要解决这些问题,都是要花钱的,钱从哪里来?自然是国家财政。

比如智利国家铜业公司的全部所得均上交到政府,而政府会返还多少资金,则成为该公司运营中最大的不确定因素。

这不,这家全球第一大铜矿生产商——智利国家铜业公司,就曾经表示其需要新的资本注入来将其50亿美元老旧矿区改进计划中10亿美元的空缺补齐。

智利政府计划到2021年向矿业投资1120亿美元,其中270亿美元将投资于智利国家铜业公司。

同时,政府还制定了到2021年达到810万吨的铜年产量目标。

然而这一目标能否实现,在智利今年五月宣布“闭关”以后,就更加不确定了。

再加上,其国内必和必拓旗下的铜矿工人爆发大罢工事件,更是为其国内的铜矿生产布上了一层阴影。

今年以来,钢铁、铜这类的大宗商品价格出现疯涨的情况,似乎已经在预示着全球铜矿短缺危机将爆发。

事实究竟怎样?对中国又会造成怎样的影响呢?

铜因为良好的延展性、导热性、导电性,用途极广。

中国作为世界上最大的铜需求国,对铜的需求是非常大的,仅2020年的铜需求就在1400万吨左右,在全球的铜消费中占比达到了48.7%。

位居第二、第三的分别是欧盟和美国,其在全球的铜消费中的占比分别是17.1%和7.2%。

2020年我国进口未锻轧铜和铜制品达到668 万吨,比2019年增长30%。

同时,进口的铁矿石和金矿原油2177万吨。其中,从智利进口就达到了762万吨,占比35%。

在经济复苏的推动下,国内铜矿资源的产量仅为消费量的六分之一,即便算上重复利用也只有三分之一。

这意味着,我国在铜加工、冶炼方面对国际市场具有很大的依赖性。

近年来,在铜价疯涨,企业生产成本不断提高的情况下,已经直接影响到了整个铜产业链。

铜产业链主要有三个阶段。

第一阶段,也就是我们常说的上游,主要是采矿阶段和废杂铜回收利用;

第二阶段,中游,主要是对于上游收集到的铜进行冶炼;

第三个阶段,下游,则是对铜进行深加工阶段。

终端需求结构涵盖范围涉及智能终端产品、电子通讯、高速列车、航空航天、汽车等多个行业。接下来我们一个个来说。

首先是第一阶段,也就是采矿。

根据美国地质调查局的数据,全球铜储量在2019年达到了8.7亿吨。

其中,位于南美的智利和秘鲁的储量分别是在2亿吨和0.87亿吨,分别占全球储量23%和10%,2019年两个国家铜矿产量分别占全球27%和12%。

作为全球铜冶炼大国,我国的铜矿石却严重依赖进口。虽然国内也有铜矿,但是铜储量仅占世界总储量的3.13%。

并且这些铜矿储量低,跟不上消耗的节奏。

尤其是在近二十年里,随着我国经济的不断增长,铜矿石的产量与进口量之间的差距越来越大。

从整体上看,世界铜资源非常丰富。

然而,铜产量的增加却一直依赖于铜矿企业持续的在资本和勘探方面的支出。

但是矿山企业的资本支出却受到铜价的影响,因此具有较强的周期性。

在过去的40年里,由于铜矿项目的规模较大,产值较高。

所以这一项目从规划到正式投产需要的时间往往在3到5年左右。同时,也正是因为这一特征,铜供给波动周期总是会比其他基本金属要长一些。

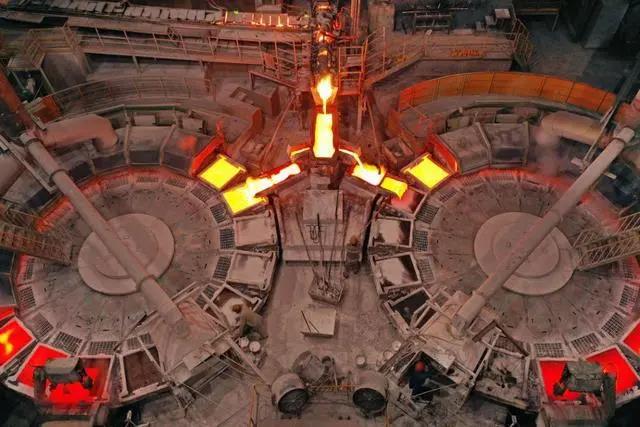

其次是第二阶段,也就是冶炼。

当下,全球的冶炼铜产量主要集中在俄罗斯、中国、智利、赞比亚、日本等国家。

虽然我国的铜矿资源不占据什么优势,大部分依靠进口,但是我们却是铜冶炼的大国。

目前,已经形成以江西铜业集团公司、铜陵有色金属集团控股有限公司、云南铜业集团公司、大冶有色金属集团公司、甘肃白银有色金属集团公司、中条山有色金属公司和金川集团公司为代表的七大铜冶炼基地。

这些公司所在的省份相关资源亦是十分丰富。

与铜冶炼对应的铜加工则主要分布在东南沿海经济较发达的地区,以长江三角洲和珠江三角洲等地区为代表。

由于我国对进口铜的高度依赖,为了实现可持续发展,我国目前已经形成了两种铜资源再利用的方法。

一种就是将废铜直接熔炼成不同牌号的铜合金或精炼铜;

另一种就是将铜经火烧处理铸造成阳极铜,再炼成电解铜。

同时,在电解过程中,将其它的有价元素进行回收利用。

根据富宝数据,在2018年和2019年这两年里,进口废铜的平均含铜品位分别是在57.6%和75%左右。

但在2020年这一含铜标准却已是大幅提高,根据政策要求,所回收的再生紫铜的进口品位不低于94%,而回收的再生黄铜的金属含量亦不低于95%。

这就在一定程度上限制了废铜的大量进口。

在我国废铜回收利用能力进一步增强的情况下,预计未来减少废铜的进口,依旧能够使得再生铜产量保持基本的稳定。

因此,减少废铜进口对再生铜产量影响有限。

最后是第三阶段,也就是加工阶段。

铜产业下游的需求与宏观经济的波动密切相关,是决定铜价水平的关键因素。倘若行业供应周期与经济景气周期相适应,那么铜价将爆发大规模行情。

目前,我国铜加工业已形成以铜带、铜管、铜棒、铜箔为主的产业格局。并且在铜的主要消费结构中,铜带、铜管、铜棒、铜箔的占比分别为13%、12%、13%、2%。

其中,铜带主要用于制造汽车行业的连接器。

新能源汽车特别是电动汽车对铜带的需求量很大,铜带主要用于电子接插件。此外,充电桩中还需要大量的电子接插件。目前铜带行业的利润水平处于中等偏低水平,净利率仅为3%左右。

预计随着行业集中度的提高,价格和成交量都有望上涨。

据中国有色金属加工协会数据显示,截至2019年底,我国铜带制造企业近百家,总产量187万吨。

而其他诸如铜管、铜棒、铜箔等也都各自在汽车、高科技等行业应用广泛,此处就不一样列举。

从长期来看,国家倡导的新能源建设有望继续增加国内电力的投资额,从而继续带动铜消费需求。

结合目前国内终端需求的良好趋势,并考虑到房地产后周期仍将为铜需求提供较大的保障,我国铜需求仍有望进一步增加,相关的铜产业链也会得到各自不同程度的增长。

但是,就在中国对铜需求不断增长的情况下,本轮铜价格暴涨,对我国的铜加工业、和以铜为原料的下游中小玩家造成了严重冲击。

于是在今年5月12日的时候,国内相关部门在召开会议的时候,又一次提到市场调节对于应对大宗商品价格过快上涨的作用。

这已是4月以来,国家高层会议和部委发布会上第四次提到大宗商品价格。

缓解中小企业压力已成燃眉之急!

此种情形下,倘若铜供应再减少,发生短缺将会是雪上加霜的。

但是,国际铜业研究组织表示,2021年全球铜市料供应过剩79000吨,2022年供应过剩109000吨。

也就是说,“全球铜矿短缺危机将爆发”的情况可能并不存在。

通常来讲,供求关系对于商品价格起着决定性的作用,这一经济学原理对于大宗商品同样适用。

那么怎样才能带动价格上涨?

不外乎某样商品出现严重的供应短缺,而全球铜的供应目前来看并不符合严重短缺的情况,甚至会出现产能过剩。

那么在这样的情况下,铜价为何会不断上涨?

这与美国脱不了干系。

美联储和美国财政部不断印钞和刺激美国经济,美元进入了超发的态势,美国国债突破了28万亿元美元,这给了大宗商品价格上涨的底气。

但是大宗商品价格脱离基本面大涨,还是不能排除资本操纵价格的可能,尤其是西方资本为了遏制中国经济复苏,不断推升大宗商品价格,国内部分投机资金也是火上浇油,乘机炒作大宗商品。

也就是说,大宗商品价格和铜价上涨的幕后推动者可能就是欧美这些国家。

如果单单从表面来看,本轮上涨的主要原因似乎是货币超发和供求等等,但是隐藏在背后的却是中美和中西方在经济全球化背景下的较量。

很显然,西方通过货币和政治,在明面上已经造成涨价的心理预期。

不论是美国几万亿美元的刺激方案,亦或是澳大利亚不自量力地“上蹿下跳”碰瓷中国,其目的就是制造一种货币通胀和供需紧张的市场心理。

西方金融资本长期以来一直在低位囤积大宗商品期货,等待高位价格来临的时候,对诸如中国等新兴制造业和资源国进行收割。

有色金属涨价之后,钢材又开始要涨价,生活中的一切都似乎开始拼命涨价。虽然在短期内这种涨价的趋势还会维持一段时间,但是产量过剩,会制约大宗商品价格上涨。

可以说,“全球铜矿短缺危机将爆发”是西方资本期货炒作占大头。

而这种炒作带来的国际铜价上涨,确实会对中国铜产业链产生巨大的影响。

但是,却不会制约到我国对于铜矿的进口,因为中国早早就懂得“鸡蛋不能放在同一个篮子里”的道理。

根据中国海关数据,2021年5月,我国铜矿石进口量达到194.5万吨,同比增长15.0%。

而在2020年的时候,中国铜矿石进口量的前五大贸易伙伴分别是智利、秘鲁、墨西哥、蒙古和哈萨克斯坦。

再者,智利疫情和罢工等问题也对我国进口铜矿的影响不大。

首先,智利工人罢工已经不算是什么新消息了,每年传出后所持续的时间至多数周后就会恢复。虽然会产生一定的影响,但是并不是影响铜价走势的主要因素。

其次,虽然智利于4月5日关闭国境,但是智利在今年5月的时候,仍然在我国保持着铜矿资源进口的最大供应国的位置。

也就是说,智利“闭关”并没有影响到对我国铜矿的供应。显然,智利此前的相关承诺还是靠谱的。

一言以蔽之,铜矿石出现与铁矿石一样暴涨的情况,反映出中国在国际定价权上面的劣势。

由于国内铜产业链的原材料依赖进口,铜的价格基本上取决于国际市场。

虽然国内沪铜期货影响力较大,但其只影响国内铜交易,国际铜产品定价仍由伦敦金属交易所主导。

欧美掌握主动权的秘密就在于其或直接或间接地通过投资公司的形式,掌握了相关矿业的话语权与资源供应。

而我们则在这一方面相对较弱,所以即便是铜资源进口最多的国家,但依旧会受到欧美的挟制。

而面对这样的情况,我们自然也不会坐以待毙。

面对澳大利亚铁矿石价格大涨的情形,我们能应对得过来,面对铜矿同样不是什么难事。(矿业俱乐部)

铜信宝观点:2021铜价走势更多取决于中美金融战,从目前来看中国已占上风,2021下半年不出极端事件,铜价将在7万元上下震荡为主!