光伏装机增长中枢上行

“十四五”规划托底风光中长期增长预期

再次明确“十四五”可再生能源发展目标,政策托底 2022-2025 年光伏风电年装机量 达 100GW。6 月 1 日,国家发改委、国家能源局、财政部等九部委联合下发《“十四五” 可再生能源发展规划》,其中,按照 2025 年非化石能源消费占比达到 20%左右的任务要 求,进一步明确:1)可再生能源电力总量消纳责任权重由 2020 年的 28.8%提升至 2025 年的 33%,该比例 2021 年为 29.4%,即 2022-2025 年均提升 0.9pct;2)非水电可再生 能源电力消纳责任权重由2020年的11.4%提升至2025年的18%,该比例2021年为13.7%, 即 2022-2025 年均提升 1.1pcts;3)可再生能源发电量由 2020 年的 2.21 万亿度提升至 2025 年的 3.3 万亿度,该值 2021 年约 2.49 万亿度,即 2022-2025 年 CAGR 约 7.3%。

基于上述目标,若我们假定非水可再生能源发电量中的增量部分基本由风电光伏贡献, 则预计 2022-2025 年国内风电光伏新增装机规模需达 400GW 左右,对应年均装机约 100GW。

国内:分布式表现亮眼,集中式蓄势待发

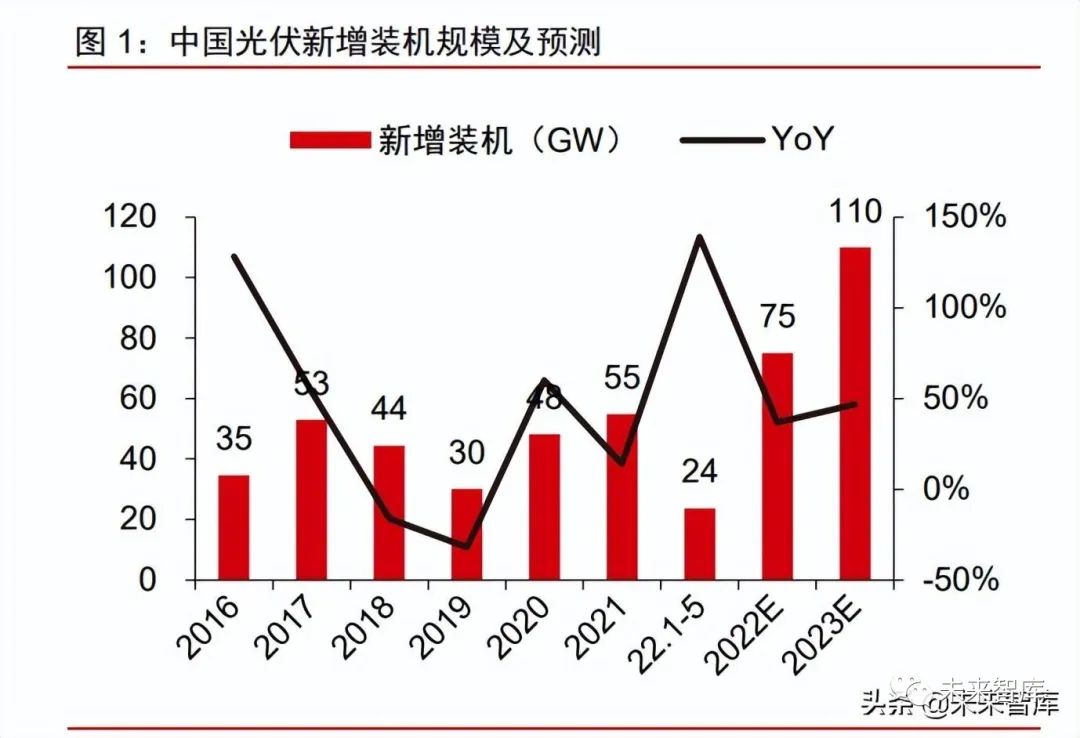

预计 2022/23 年国内光伏装机量约 75/110GW,今年分布式维持高增长,明年集中式 有望复苏。国内分布式光伏项目由于建设成本相对较低,且工商业项目收益模式丰富,在 组件价格持续上涨之下,仍然具备相对可观的项目收益率。2022 年 1-5 月,国内光伏新增 装机规模达 23.71GW(+139% YoY),其中分布式占比近 7 成。我们预计下半年国内分布 式光伏装机规模仍有望保持较快增长,且年底地面电站市场部分项目有望实现装机集中落 地,预计国内 2022 年光伏装机将达 75GW 左右,其中分布式占比或保持 2/3 左右。此外, 在地面电站项目储备丰富的情况下,随着供应链紧张程度有望缓解、成本加速下降,预计 2023 年国内光伏装机将达 110GW 左右,其中地面电站占比有望再次回升至一半左右。

全球:加快清洁能源转型,光伏装机增长提速

俄乌冲突加剧能源紧张局势,高电价驱动欧洲户用装机热情。近两年来,随着海外经 济复苏和可再生能源供应乏力等因素影响,天然气价格已走出一波上涨趋势,进入 2022 年,俄乌冲突所引发的天然气断供,进一步推升欧洲天然气价格,进而使得欧洲电价进一 步飙升。过去两年,欧洲各国电价持续上涨,平均涨幅已经超过 50%。其中德国一年期电 力远期合约 7 月 1 日已上涨至每兆瓦时 287 欧元,已接近去年圣诞节前出现的峰值,持续 上升的电价进一步驱动居民装机户用储能。欧洲加快能源转型进程,光伏装机增长中枢上行。同时,欧洲各国为了加快摆脱对俄 罗斯的油气依赖,进一步加快可再生能源部署。其中,将欧盟“减碳 55%”政策组合中 2030 年可再生能源的总体目标从 40%提高到 45%;“REPowerEU”法案提出到 2025 年 光伏累计装机量目标 320GW(较 2021 年底翻一番),对应 2022-2025 年均装机量 40GW 以上;2030 年累计装机量达 600GW,2026-2030 年均装机量 56GW 以上。我们预计 2022 年欧洲光伏装机或接近 50GW,增长中枢明显上行。

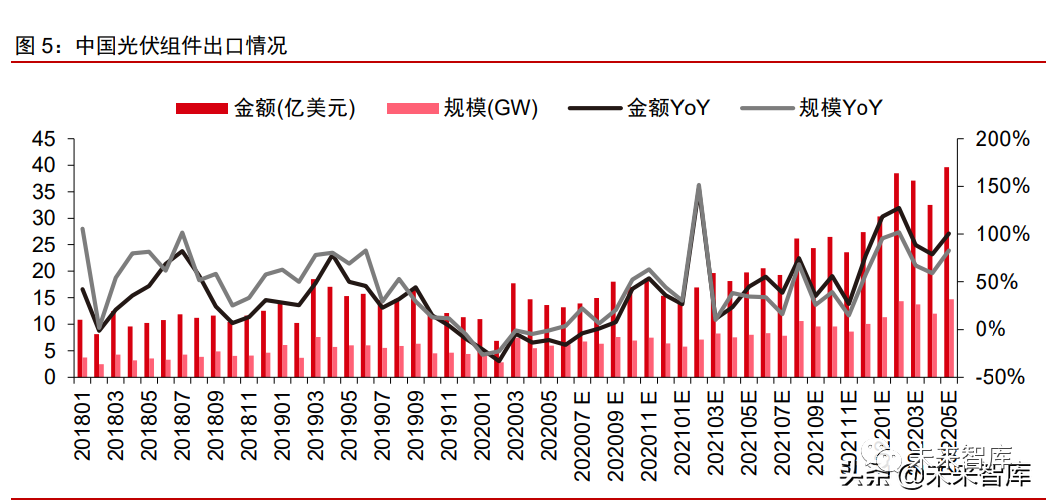

美国宣布豁免东南亚光伏关税 2 年,龙头组件厂商对美国的出货有望迎来放量。6 月 初,拜登政府发布行政令,宣布美未来两年内不对太阳能(8.110, -0.13, -1.58%)进口征收任何新关税,并给东南 亚四国光伏电池组件进口关税提供 24 个月的豁免期。这意味着,未来两年内东南亚光伏 产能仅单面产品需征缴 15%的 201 关税,其他关税风险或暂时全部消除。我们预计 2022H2, 尤其是 Q4 美国市场装机需求将迎来复苏,全年装机量有望保持同比相对稳定,2023 年或 迎加速释放,在东南亚拥有完善产能布局、在美国市场拥有渠道和品牌优势的组件龙头企 业,有望迎来美国市场加速出货。海外光伏需求旺盛,组件出口增长加速。光伏产业链涨价对欧洲等海外市场需求影响 有限。据 Solarzoom 统计,2022 年 1-5 月中国光伏组件出口规模超 65GW(+~90% YoY), 其中 5 月出口规模超 14GW,我们预计全年出口规模将超 150GW(+~50% YoY),海外 装机需求有望迎来加快增长。

预计 2022/23 年全球光伏新增装机望达 230/300GW。我们预计 2022H2 国内光伏市 场进入装机旺季,欧洲光伏装机或将维持较高增速,美国装机有望随政策放宽迎来复苏, 此外拉美市场在政策退坡情况下亦有抢装行情,预计全年全球光伏装机规模将达 230GW 左右;2023 年随着产业链供需格局趋于宽松,成本加快下降,预计全球装机规模仍将维 持加快增长,预计将达 300GW 左右。

供需趋紧,格局向好

硅料延续供需紧张,价格盈利维持高位

供应紧张推动硅料价格持续走高。受硅料供应紧张,新产能短期难以有效释放,且某 头部厂商发生产线事故导致产能暂停的影响,2022 年 6 月底硅料价格时隔 10 年再次回升 至 280 元/kg 以上。短期内,在行业供需偏紧阶段,优质企业将收获显著超额利润,盈利 增长具备高弹性;长期来看,龙头企业引领产能扩张,品质、成本及规模优势有望持续巩 固。

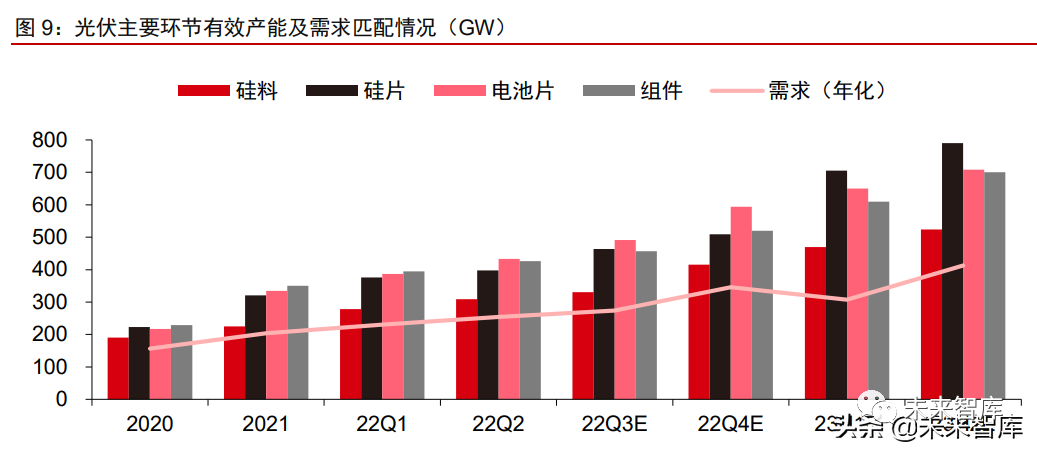

预计 2022/23 年光伏硅料年化有效产能约 86/130 万吨,低于名义产能规模。根据有 色金属协会硅业分会统计,并结合主要厂商扩产节奏,我们测算截至 2022H1 全球光伏硅 料名义产能约 83 万吨出头,随着年底前新产能集中投放,预计年末名义产能将增至 125 万吨;而考虑新产能爬坡进度和部分产能检修影响,预计 2022 年全年有效产能将达约 86 万吨。2023 年预计行业产能释放进度将进一步加快,年末名义产能或达 171 万吨左右, 而年化有效产能或达 130 万吨左右。

22H2 硅料供应仍然紧张,2023 年或有明显缓解。基于我们对于 2022/23 年全球光伏 新增装机预期 230/300GW,以及 1:1.2 的容配比及存货比例,预计全球新增光伏装机对应 的组件需求为 276/360GW,组件生产对应的硅料需求量约 73/92 万吨。结合我们对硅料 有效产能的估算,我们预计 2022 年各季度全球硅料供需比基本在 1.1-1.2 之间,下半年供 应压力未见明显缓解;而 2023 年供需比或升至 1.4 左右。同时,考虑到下游硅片环节处 于更汹涌的扩产潮中,新硅片产能投料开工诉求或放大硅料采购需求,因此我们预计 2022H2 硅料环节供应仍然紧张,需待年末或 2023 年方有明显缓解。

未来两年,硅料或仍是主产业链中供应弹性最小的环节。2022Q4 硅料或迎来阶段性 扩产小高峰,但随着光伏装机进入旺季,预计硅料实际供给仍然较为紧张,硅料价格降幅 料将相对有限。2023 年硅料将进入产能集中释放阶段,但考虑到硅片环节有近 200GW 新 增产能释放,同时终端电站容配比提升,以及采购库存等因素,下游对硅料产能的消化能 力预计将有所增强。目前看,硅料在未来 2 年内,仍是光伏主产业链中供应最有限、产能 弹性最小的环节,预计稳态价格下仍将维持较高收益。(报告来源:未来智库)

高纯石英砂供应瓶颈显现,硅片格局盈利或好于预期

单晶硅片行业迎来扩产潮,名义产能过剩风险加大。在大尺寸升级加快、行业技术及 成本曲线趋于扁平化的情况下,2022 年单晶硅片环节迎来加速扩产潮,预计 2022/23 年 底单晶硅片名义产能或超 620/790GW。新扩产能中,除了有隆基、中环、晶科、晶澳等 传统龙头外,约一半增量来自上机数控(164.900, 0.61, 0.37%)、京运通(8.680, -0.10, -1.14%)、高景太阳能、双良节能(17.620, 0.07, 0.40%)等硅片新势力。

高纯石英砂供不应求,或成限制硅片新产能释放的又一瓶颈。高纯石英砂是光伏硅片 长晶炉中石英坩埚的主要原材料,也用在电池片生产中石英管、石英舟之中。随着光伏装 机快速增长,以及硅片环节大幅扩产,高纯石英砂供应持续趋紧,紧缺压力逐步增加。我 们按照 2022/23 年全球光伏硅片产量 276/360GW 保守测算,预计光伏硅片生产对高纯石 英砂需求量将分别达 6.2/7.5 万吨,其中更高品质内层砂的需求量分别达 2.4/2.6 万吨。而 高纯石英砂供给端相对刚性,目前主要厂商中仅有石英股份(144.520, -0.71, -0.49%)在加快扩产,预计 2022/23 年 高纯石英砂合计供应量仅 6.3/7.9 万吨,对应供需比不到 1.1,且内层砂供应仍主要依赖尤 尼明、TQC 两家企业,供应或进一步趋紧。

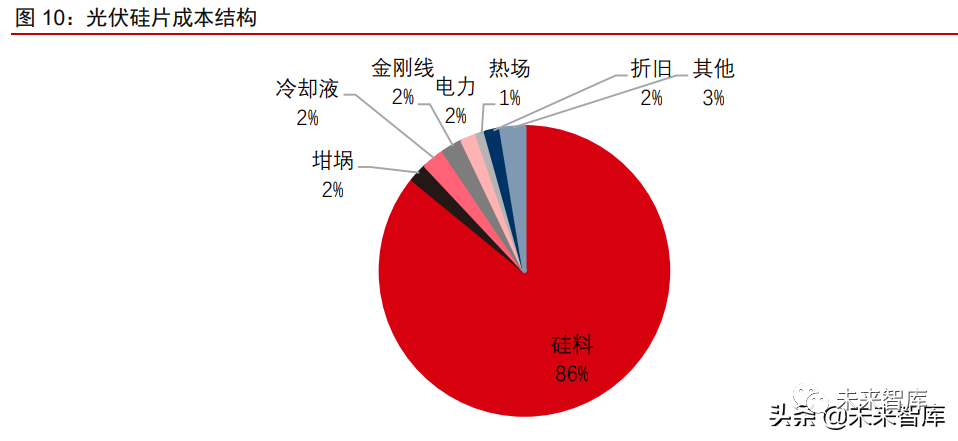

石英坩埚供应紧张,或有助于优化硅片行业供给格局,推动头部企业盈利好于预期。受石英砂供不应求推动,近期石英坩埚价格亦有明显上涨,在硅片成本中占比由 1%左右 提升至 2%,但仍然处于较低水平,对硅片盈利波动影响很小。而对于硅片产出而言, TCL 中环、隆基绿能(58.270, 0.19, 0.33%)等硅片头部企业凭借供应链优势,提前做好高纯石英砂产品配套布局;部 分中小厂商也通过提升国产砂用量比例以及相对低品质坩埚的使用来应对,但在坩埚寿命、 更换频率等方面也会造成负面影响。总体来看,由于高纯石英砂有明显的供应瓶颈限制, 或使得部分硅片企业的扩产规划和新增产能释放进度受限(但预计弱于近两年硅料的限制 作用),未来两年硅片行业供给格局有望好于预期。因此,对于石英砂供应配套能力较强 的头部硅片厂商,受到供应链限制和新进入者冲击将相对较小,硅片盈利有望维持相对稳 定。

薄片化+细线化进程加快,优质金刚线供应紧俏

硅片薄片化+大尺寸趋势迎来加速。在硅料成本居高不下的情况下,硅片薄片化进展 加速,每减薄 10um 原材料成本对应下降 2.5%,2022 年 P 型和 TOPCon 单晶硅片主流 厚度分别朝着 160μm 和 155μm 以下快速下降。此外,大尺寸硅片也有助于提产降本,摊 薄非硅成本且提升组件功率,根据中环股份的测算,210 比 166 在电站建设环节节约 12% 的 BOS 成本。据 PVinfoLink 统计,2021 年大尺寸的 M10、G12 产品提升至 40%以上, 预计 2022 年有望进一步提升至 80%左右。

硅片规格升级加速金刚线需求放量。硅料价格高企直接推动金刚线细线化进程加快, 通过减小切割损耗有利于节约硅成本,同时细线化也更好匹配硅片薄片化。目前主流金刚 线线径为 36/38μm,近一年来基本保持每个季度下降 2μm 趋势。而随着金刚线线径越细, 其破断张力越小(线径每减少 2μm 破断张力下降约 0.5N),因此切片难度和耗用量越多, 以 182 尺寸硅片为例,通常硅片厚度每减薄 5μm,金刚线耗用量将增加 0.3m/片。出于简 化考虑,我们以 155μm 硅片厚度为基准,推算出在硅料价格 9.8 万元/吨以上的情况下, 预计细线化对切片降本将有正面作用。因此,在近两年硅料价格有望维持相对高位的情况 下,预计细线化进程仍将延续。

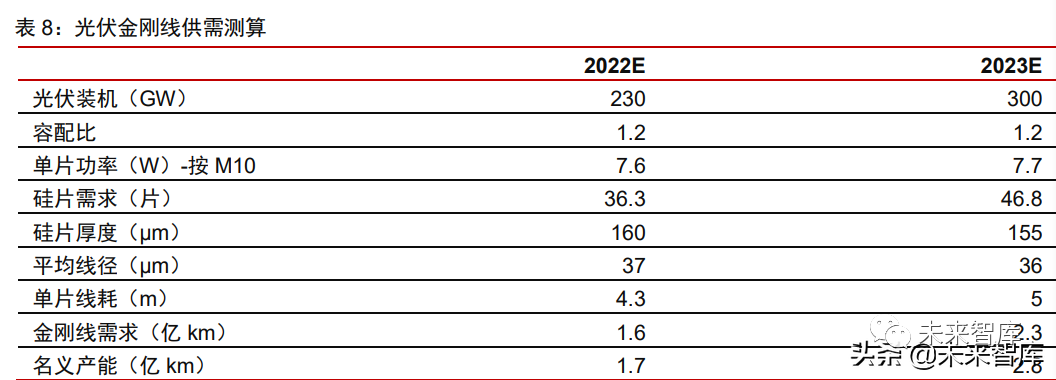

优质金刚线供应趋紧,细线化和规模增长成为竞争重点。假设 2022/23 年全球光伏装 机分别为 230/300GW,考虑容配比、细线化等因素,预计金刚线需求量将达 1.6/2.3 亿 km, 增速明显快于光伏装机,且产品升级趋势明确。目前行业产能约 1.7 亿 km,供给紧张;预计 2023 年行业产能或增至近 3 亿 km,但考虑投产爬坡进度和部分粗线落后产能面临淘 汰,实际产能利用率需打折扣,预计供应仍然相对紧俏,具备规模及产品结构优势的厂商 有望充分受益。

切片代工:降本增效,完善产业格局

硅片产能快速扩张,催生专业化切片代工模式。对于部分硅片新势力而言,在技术和 工艺储备相对不够深厚的情况下,切片环节出片率和良率水平较龙头企业仍然有明显差距, 且随着硅片大尺寸、薄片化升级,工艺摸索期拉长。因此硅片厂将精力更多倾注于更高附 加值的拉棒环节,在切片环节更倾向于选择第三方专业化代工服务,即代工企业配套客户 建厂,来料加工,交付成品硅片,结算收入。

第三方切片代工解决客户的三大痛点:硅片低成本高质量,节省大量开支,降低技术 迭代风险,具有广阔的市场空间。以 210 为例测算,客户自建工厂的切片成本约为 0.06 元/瓦,切片代工成本约为 0.05 元/瓦,显著低于客户自建工厂的切片成本。在成本优势的 基础上,切片代工同时可以解决降低客户的技术迭代风险,由于硅片尺寸的剧烈变化以及 设备兼容性问题,存量产能具有较高淘汰风险,以高测股份(89.030, 2.63, 3.04%)为代表的优质切片代工商,其 设备和金刚线均为自主研发的平台化产品,易于进行技术升级迭代。此外,切片代工可以 为客户节约资本开支,节省在切片环节的重资产投入可用于拉棒和其他业务的拓展。

技术革新引领降本增效,需求升级引爆增量市场

TOPCon 开启产业化元年,电池设备需求持续放量

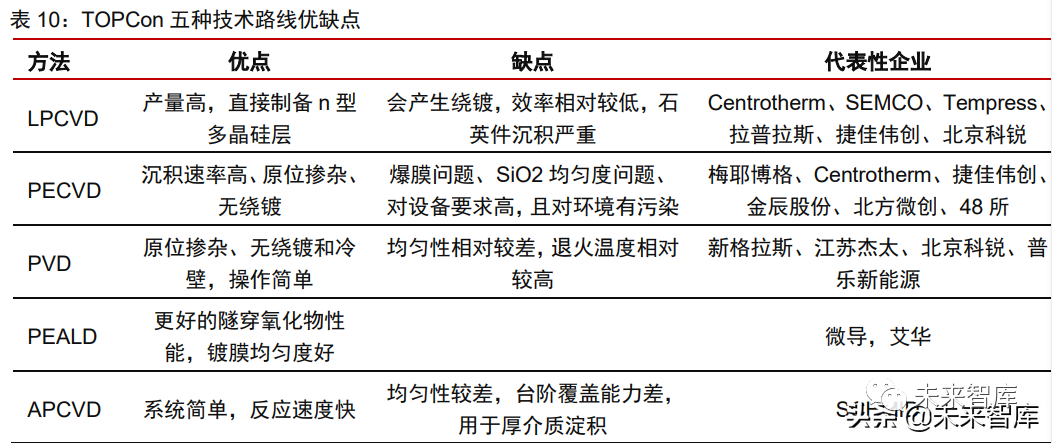

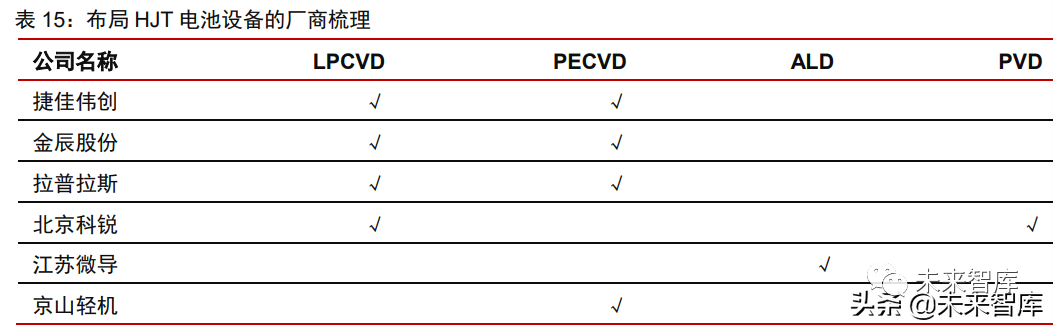

TOPCon 电池优势显著,多工艺路线并进。TOPCon 电池优势体现三方面:优异的表 面选择性钝化能力提升电池转换效率,目前行业量产效率 24.5%-25%,未来产业化效率有 更高的提升空间;拥有低衰减、高双面率、低温度系数等优点,提升组件发电增益;TOPCon 与 PERC 产线兼容,设备改造升级可达到降本目的,且超细栅工艺带来的银浆降本,能够 给予 TOPCon 更大的竞争优势。TOPCon 制造有三个核心工艺,包括界面氧化物生长、 本征多晶硅沉积及多晶硅掺杂,核心设备技术路线包括 LPCVD、PECVD 及 ALD 路线, LP 是目前主流量产路线,后两者近期产业化验证数据均表现较好,有进一步降本提效的 空间,预计下半年将开启产业化应用。

薄片化等降本效果显著,TOPCon 一体化成本较 PERC 仅高 0.03 元/W。从成本端来 看,硅片成本较 PERC 高 0.03 元/W,主要来自于 N 型硅料价格高、薄片化进展及非硅成 本偏高;电池环节的成本较 PERC 高 0.05 元/W,主要来自 N 型设备折旧成本与银浆耗量 提升所致,预计随着银浆降价、SMBB 技术普及将带来成本下降;组件效率提升带来非硅 成本下降 0.03 元/W,组件封装环节,与组件面积相关的胶膜、玻璃、边框及焊带等辅材 成本,随着单位面积瓦数的提升,可实现相关辅材成本的下降。综合来看,TOPCon 一体 化组件生产成本较 PERC 高 0.03 元/W,而 HJT 一体化组件成本较 TOPCon 高出 0.07 元 /W,中短期看 TOPCon 的成本优势明显高于 HJT。

组件效率提升带来面积相关 BOS 成本摊薄,TOPCon 组件溢价仍有提升空间。同样 的占地面积情况下,N 型 TOPCon 组件较 PERC 组件发电功率更高,能够有效降低土地、 支架、建安及线缆等与面积相关的单位投资成本。理论假设情况下,TOPCon 组件效率每 提升 0.5%,与面积相关的 BOS 成本将下降 0.03 元/W,目前 TOPCon 组件较 PERC 组件 效率提升近 1%,预计效率提升带来的溢价平均约 0.05 元/W。叠加转换效率提升、低衰减、 低温度系数及高双面率等优越性,我们测算 TOPCon 组件能带来溢价超 0.13 元/W,市场 竞争力较强。从 2022 年上半年国内地面电站项目招标结果中看出,N 型 TOPCon 组件较 PERC 组件平均溢价超 0.11 元/W,进一步验证了市场对 N 型组件的认可,这也为 TOPCon 企业实现盈利提升和竞争力强化指明了路径。随着 TOPCon 电池转换效率的持续提升,预 计将进一步提升组件的市场竞争力。

龙头企业已具备规模量产能力,2022 年有望实现 TOPCon 产业化。以晶科能源(18.610, 0.22, 1.20%)、中 来股份为首的电池龙头企业率先布局 N 型 TOPCon 产能。据我们不完全统计,截至 2022 年 5 月底市场已投产 TOPCon 电池产能超 24GW,其中晶科已投产 16GW,中来股份(19.780, 0.23, 1.18%)(维权)已 投产 3.5GW。目前行业规划 TOPCon 产能超 80GW,主流厂商如天合光能(84.000, 1.18, 1.42%)、晶澳科技(75.020, -0.97, -1.28%)等 均具备中试线布局,有望在今年下半年起陆续投产。此外,TOPCon 技术可以最大程度兼 容 PERC 产线,生产难度远低于其他 N 型技术路线。行业内超 300GW 的 PERC 产线中, 我们判断至少有一半的产能可以升级为 TOPCon,我们预计 2022-2023 年 TOPCon 电池 产能分别超 50/80GW。

预计 2025 年 TOPCon 设备投资超 240 亿元,四年合计投资超 700 亿元。目前时点, TOPCon 相较于 PERC,已经具备明显的发电效率提升(1.5%-2.0%),预计未来一年的 成本优势也将显现。按照国内外电池厂商投资规划,预计 2022 年开始,TOPCon 有望进 入产能爆发期。

关注下半年 TOPCon 产能扩张,核心设备需求放量利好龙头企业。如前文所述,龙 头电池组件企业积极布局 N 型电池技术路线,TOPCon 电池产能进入快速扩张期。在 TOPCon 电池的设备中沉积设备的选择一直是市场最关注的方向。一方面,已经有龙头厂 商在量产中采用了 LPCVD 设备;另一方面,PECVD 在经历了半年试用后预计也将逐步 获得验证。我们认为,LPCVD 设备和 PECVD 设备都将成为 TOPCon 电池产能扩张中的 选择,且 PECVD 设备在扰度问题解决和成本上都具有优势。

微逆+光储增长潜力巨大,或为产业链最具成长性环节

微逆:渗透率加快提升,国产龙头强势崛起

受益于光伏建筑市场扩大+安全高效要求提升,组件级控制有望成为下一代逆变器主 流方向。美国国家消防协会自 2017 年在 NEC 规范中强制光伏建筑发电系统达到组件级关 断的要求,推动美国分布式市场 MLPE 渗透率达 70%以上。另外,加拿大、德国、意大 利、澳大利亚、菲律宾等多国逐步明确相关标准以推进光伏建筑的组件级关断装置配置, 而国内“整县推进”、BIPV 等光伏项目快速落地也提高了光伏系统的安全要求,相关安全 标准呼之欲出。在今年以来欧洲等市场分布式光伏装机增长明显加快的背景下,随着政府、行业组织及户主对安全性重视程度加深,行业正在由组串式逆变器向组件级别控制的逆变 器转变,组件级控制有望成为下一代逆变器的主流方向之一。

微型逆变器是小型、组件级分布式发电系统电能转换的最佳方案。“组件级电力电子” 解决方案除了包括微型逆变器,还有“组串式逆变器+优化器/关断器”的方案。优化器或 关断器可为光伏系统提供组件级的关断能力,在特定场景下保证光伏系统直流电压不超过 80V,且优化器亦可实现组件级的最大功率点跟踪控制;但在运行过程中系统仍存在直流 高压,有一定的安全隐患。组串式逆变器+优化器/关断器在较大功率的应用场景中有一定 的成本优势,但微型逆变器在中小功率等级的应用场景中更优。

微逆成本及性价比有望逐步优化。据 Wood Mackenzie 统计,目前微型逆变器终端市 场均价在 0.3 美元/W 左右,高于单组串式逆变器方案,近年来价格总体呈现下行趋势;但 2021 年受全球芯片供应短缺影响以及组串式竞品涨价,微型逆变器终端价格亦有小幅上 涨。我们预计随着低成本创新优化,多体微逆功率进一步升级,以及国内分布式微逆市场 有望启动,未来微型逆变器价格仍将回归稳步下降。

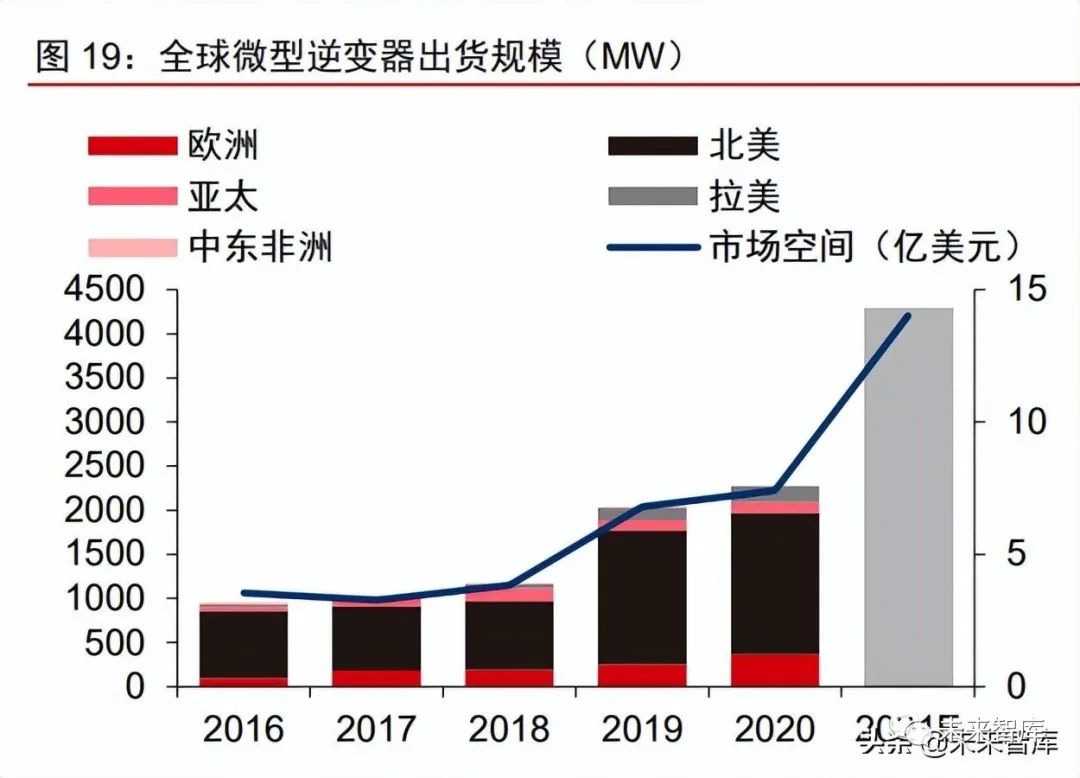

预计 2021-25 年微逆市场空间 CAGR 约 50%,国产微逆龙头有望快速崛起。通过跟 踪国内外主要微型逆变器厂商的出货情况,我们估算 2021 年全球微逆出货规模增至约 4.5GW,在全球光伏装机和分布式装机渗透率或分别增至 3%和 7%。同时,在国内整县 光伏、全球户用、BIPV 等分布式市场装机占比提升,以及安全性要求持续提升的推动下, 随着微型逆变器产品性价比持续优化,渗透率有望迎来快速提升。考虑到微逆价格和成本有望持续下降,我们预计 2025 年微型逆变器市场空间或超 300 亿元,对应 CAGR 约 50%。国产微型逆变器优质厂商禾迈股份(933.020, -18.98, -1.99%)、昱能科技(562.010, 0.51, 0.09%)、德业股份(354.040, 1.02, 0.29%)有望受益于海外微逆市场需求加 速增长、产品持续升级、全球客户拓展以及国内市场崛起,迎来高速增长。(报告来源:未来智库)

海外储能经济性持续提升,光储市场打开逆变器增量空间

欧洲高电价模式下,户用光储经济性逐渐提升。用户侧,从现实需求来看,储能可帮 助用户“削峰填谷”,节省用电成本,有利于电力系统均衡供应电力,降低生产成本,并避 免部分发电机组频繁启停造成的巨大损耗等问题,从而保证电力系统的安全与稳定。除此 之外,储能系统还可以帮助用户降低停电风险、提高电能质量、降低容量电费、参与需求 侧响应等,发挥多重价值。如前文所述,极端天气和老旧的电力设施造成海外电力系统在 根本上无法确保“可靠性”,启动相关电网基建计划仍需时间,因此户用光储在经济性上 的考量逐渐减弱,但是未来经济性仍有看点。

为了测算欧洲户用光伏+储能项目的经济性,我们作出以下几项核心假设:1)假设 居民日均用电 20KWh,居民电价为 0.327 欧元/KWh,欧洲主流 FIT 上网电价为 0.037 欧 元/KWh;2)假设户用光伏(3KW)造价 2533.33 欧元,光伏日均利用 5 小时,发电自用 率 21%;3)假设户用储能功率为 10KWh 造价为 4000 欧元,使用年限为 10 年,安装储 能设备后居民发电自用率为 80%。

“光伏+储能”模式在欧洲具备良好经济性。按照无光伏、光伏无储能及光伏+储能三 种情况,最终测算结果如下:1)居民未配备光伏、储能设备,所有用电均按照标准电费 缴纳,年均电费支出 2387.1 欧元,10 年期电费支出约 23871 欧元;2)居民配备光伏但 无储能,支出包括光伏系统和电费支出,使用自发电比例约 21%,10 年期节省电费 7649.4 欧元;3)居民配备光伏+储能,支出部分有电费支出和购买光伏、储能设备支出,储能系 统增加自发电量比例至 80%,10 年期节省电费 21522.8 欧元。很显然,在欧洲高电价情 况下,居民选择光伏+储能,能提升自用电比例,能明显节省电费,具备良好的经济性。

储能市场增长潜力巨大,预计 2022H2 光储装机将迎爆发。从海外来看,在俄乌战争 之后传统能源价格上涨导致电力成本提升,欧美等发达国家电价持续上涨,新能源发电与 储能配置的经济性进一步提升。随着储能在新型电力系统中的重要性逐步提升,国内外政 策加码和系统成本逐步下降,我们预计未来三年储能市场装机规模 CAGR 有望达 80%左 右,其中欧美是主要的储能增量装机市场,尤其是 2022H2,预计欧美储能装机量会随着 光伏装机快速提升而呈现爆发式增长态势。

(EIAIWR200)漆包铜扁线-3-150x150.jpg)

直焊性-聚氨酯漆包铜圆线-1.jpg)