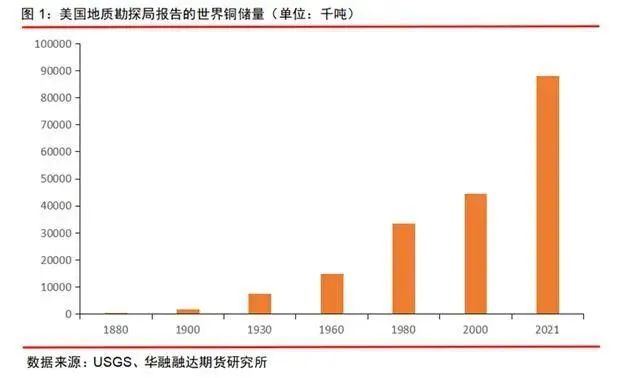

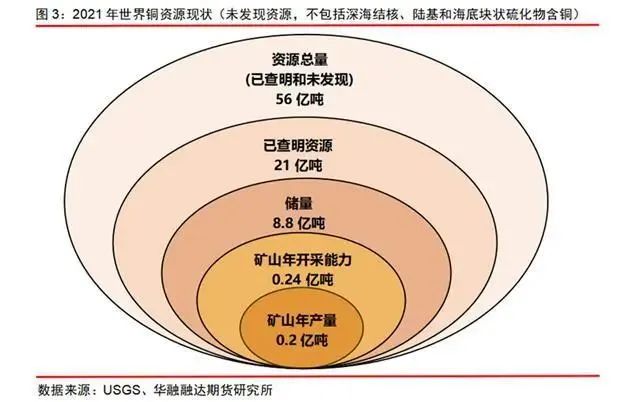

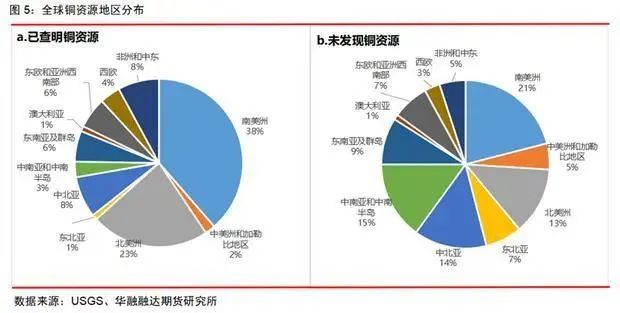

长期视角下:目前铜储量约为8.8亿吨。铜资源总量估计为56亿吨,其中已查明和未发现的铜资源估计分别约为21亿吨和35亿吨。尽管近年来对铜的需求增加了,但储量同时也增加了,世界上可识别的铜比历史上任何时候都多。自1960年以来,平均一直有38年的储量,而且已知资源的数量显著增加(美国地质调查局的数据)。此外,回收利用、革新和采矿勘探的继续发展也有助于铜的长期供应。如果考虑到深海和地壳深处的铜矿资源的话,铜矿资源将会是一个天文数字,其未来的供应远远还未到短缺的地步。

短期视角下:2022年一季度全球大部分铜企的产量均出现了下滑的情况,原因主要集中在品位下降、社区扰动、天气、新冠疫情等方面。部分铜企因为这些扰动因素下调了2022年的产量指引,根据最新的数据我们计算了全球主要的21座铜企的2022年的预期增量合计为528.1千吨,比年前预估下降了177.5千吨。不过整体来看供应仍然是相对宽裕的。另外值得注意的是,全球的铜矿产量的主要新增地区已经逐渐从南美洲向亚洲和非洲转移。

为了完成年度的产量指引,2022年后续的三个季度大部分铜企的铜精矿开采料加速。而中国作为铜最大的需求国,面临着疫情、和经济增速下滑的双重压力,国内需求端的表现料无明显亮点。

转眼间100多年过去了,2021年铜储量已接近8.8亿吨,这是1880年的近210倍。铜的短缺似乎并没有发生,相反铜的繁荣则照亮了世界的夜空。

那么我们真的要面临缺铜的未来吗?下面本文试图从铜资源的分布、长期可用性以及铜开采的能力、资本、等方面来寻找这个问题的长期视角下的答案。最后再结合2022年主要铜企一季度的报告来寻找这个问题的短期视角下的答案。

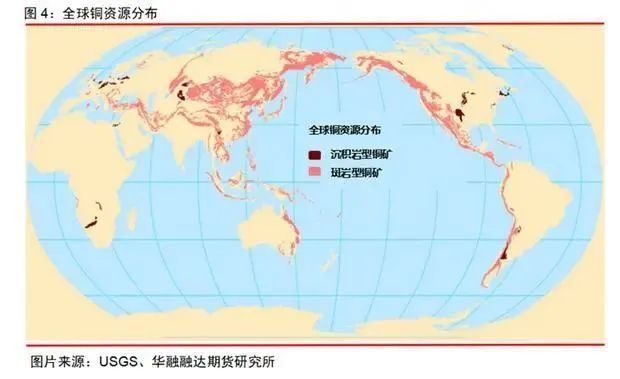

以天然铜的形式存在的纯铜很少被发现,它约占所有铜化合物的1%。其余铜资源约90%以硫化矿形式存在,9%以氧化矿形式存在。铜是从160多种化合物中的金属矿物中提取的。主要铜矿物有:辉铜矿、斑铜矿、黄铜矿、蓝辉铜矿、靛铜矿、赤铜矿、孔雀石、低辉铜矿、斜方蓝辉铜矿和铁铜蓝。原始铜的基本生产始于铜矿中天然铜矿的开采。铜矿开采有三种基本方法:露天开采、地下开采和浸出开采。露天开采是全球范围内的主导形式。

图6展示了1900-2021年全球铜矿开采趋势。我们可以看到,自1900年世界铜产量不足50万吨以来,世界铜矿产量以每年3.2%的速度增长到2021年为2100万吨。我们还目睹了20世纪70年代出现的一种新的铜生产技术,包括铜的提取和堆浸,矿物以电解液的形式输送(被称作溶剂提取和电积,或SX-EW法)。

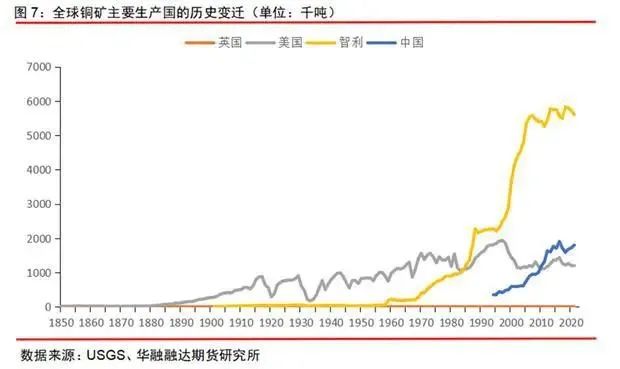

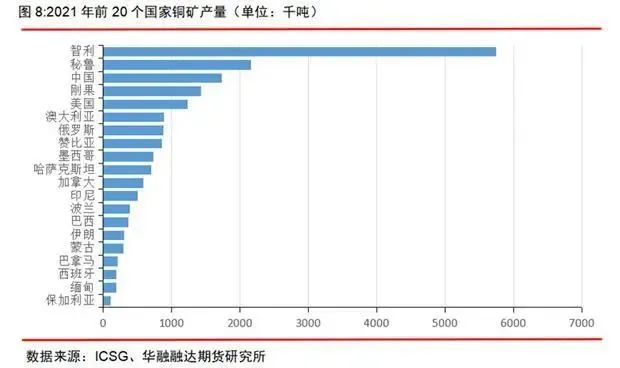

19世纪中期至今以来,铜矿的主要开采国经历了从英国到美国再到智利的转变过程,2021年智利铜矿年产量达到了570万吨之上,占世界铜矿产量的三分之一。自2015年以来,秘鲁的矿产产量大幅增长,达到215万吨之上,占世界矿产产量的10%。中国的铜工业也在21世纪迅速发展起来,2021年产量也达到了170万吨之上。

根据ICSG2021年的数据显示,位于智利的Escondida铜矿是一个露天矿也是全球产能最大的铜矿,全球产能占比7%。位列产能第二名Grasberg位于印度尼西亚最高的爪哇山附近,是世界上黄金储量最大、铜储量第二大的铜金矿。它由四个地下矿山和一个露天矿山组成。Collahuasi矿位于智利北部Tarapacá地区的高海拔地区。该露天矿最初于1880年开矿,但由于地缘政治原因,从1930年到1978年停产,直到新矿的发现促使生产重新开始。

Freeport比2020年提升了一个位置,位居第二。其2021年的铜产量同比增加18.8%至1725千吨,主要原因为印尼Grasberg矿区地下采矿的成功增加,并在第四季度实现了量产。BHP由于Escondida预期铜矿品位的降低以及新冠疫情的影响导致2021年产量同比下滑8.2%,位居第三。

另外进入名单的中国的企业有紫金矿业(601899)、五矿资源、洛阳钼业(603993)、江西铜业(600362),2021年铜精矿产量分别为584千吨、338千吨、209千吨和202千吨。

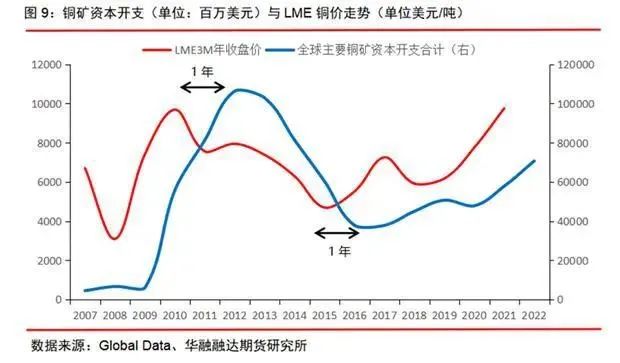

一般而言铜企的资本开支会滞后铜价一年左右见顶和见底,主要原因可归结于铜企决策一般为结果导向型:如果上一个财年铜价疲软、经济下行那么铜企就倾向于在下一个财年缩减开支以减缓财务压力。相反,如果上一个财年铜价表现强势、经济上行那么铜企就倾向于在下一个财年扩张开支以博取更多的回报。

在经历2021年铜价的上涨之后,20家主要矿商的资本支出预计将在2022年进一步增长,达到704亿美元,增长22%,是2014年以来的最高水平。除了铜矿勘探和维持资本支出方面的投资外,为了实现到2030年将温室气体(GHG)排放减少30%左右的短期目标以及长期净零排放目标,企业对脱碳的投资也在不断增加。总而言之铜企的资本支出的周期往往是跟随着铜价的周期而波动,很难出现与铜价背道而驰的情形。

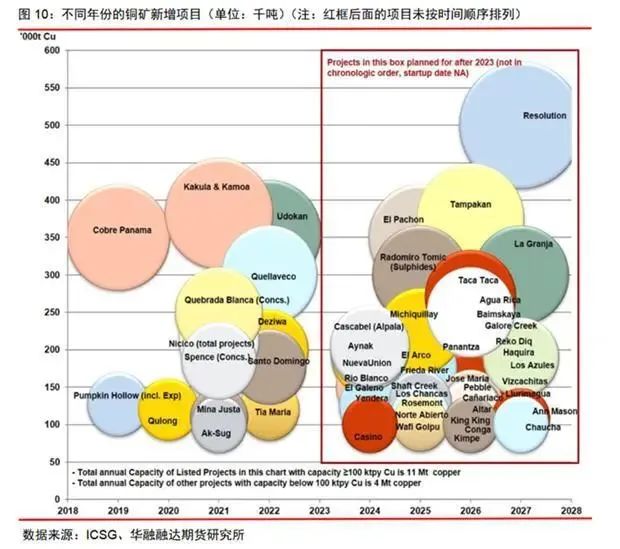

ICSG提供了关于目前正在开发和处于可行性或勘探状态的铜矿项目的详细全球资料。下面的图表,展示了铜年生产能力超过100千吨的主要铜矿项目,加在一起代表了大约10000千吨铜的额外年生产能力。目前还有许多较小的项目正在开发或评估中。

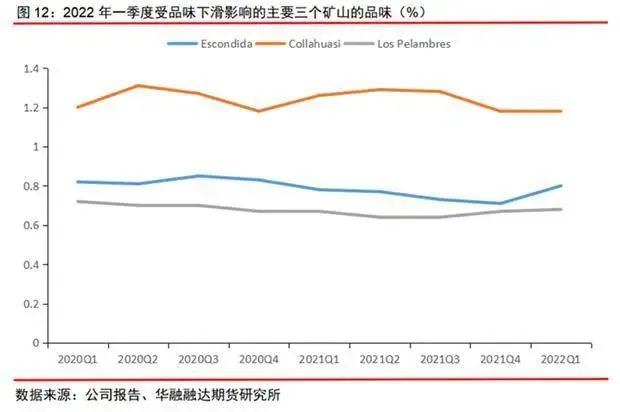

我们统计了19座全球大型铜矿山在2021年及2022年第一季度的产铜情况。重点铜矿在2022第一季度的铜产量合计为1876千吨。同比下降2.8%,环比下降9.4%。同比减产的主要铜矿有Escondida因为计划中的品位下降、Collahuasi因为干旱和矿石品位下降。

4.2 铜企2022Q1情况汇总

2022年第一季度全球前15大铜企合计产铜近3000千吨,同比下降3.3%,环比下降13.6%。排名前十的矿企一季度产量除了Freeport(自由港)和KGHM Polska(波兰铜业)以外均出现不同程度的同比下滑。排名115的铜企一季度产量均有不同程度的同比上升。

2022年一季度铜产量下降的原因主要集中在品味下降、社区扰动、天气、新冠疫情等方面。2022年后续三个季度的产量会不会继续下滑?以下几个铜矿需要持续关注:

▷ Escondida、Collahuasi和Los Pelambres

智利和秘鲁是世界上重要的两个铜矿生产国,智利更是在19世纪就已经开始铜矿开采,随着开采时间的增长,智利和秘鲁两个老牌铜资源国的铜矿品位不可避免的下降。Escondida、Collahuasi和Los Pelambres这三座铜矿在2022年一季度都受到了低品位带来的产量下降的影响,且短期内并不会得到有效的解决。

秘鲁的Las Bambas铜矿,世界上最大的铜矿之一。MMG Limited(五矿资源,以下简称MMG)作为它的股东通过该矿山为秘鲁贡献了平均1%的GDP。2022年4月20日MMG发布公告称:”出于安全考虑,Las Bambas的生产被暂停,此前Fuerabmaba社区的成员进入Las Bambas工地,抗议据称其未能遵守社会投资承诺。”到5月30日MMG宣布Las bambas铜矿周边紧急状态再延60天,这是迄今为止最长的停产时间。

Las Bambas似乎总是处在不断的冲突中,根据MMG的2021年年报数据显示:2016年-2022年3月的区间里:Las Bambas总封锁时间为458天,其中与Las Bambas冲突相关的达到了376天,因新冠疫情造成的封锁为82天。

运输已经成为Las Bambas最大的挑战之一。Las Bambas至Pillones换乘站全程438公里;从Pillones到Matarani港全程285公里。这条全长723公里的运输路线途经了秘鲁2个地区、4个省、14个辖区、74个社区。它的直接社会影响范围在Apurimac省和Cusco省之间,另外在南部的Apurimac地区,那里的近50万居民中有十分之四生活在贫困中。铜矿生产的铜精矿要到达海岸出口,必须沿着Corredor Vial Sur公路运输,这条325公里的公路将37个社区的领土一分为二。

MMG已投资3.41亿美元用于改善、维护和控制这条运输路线的灰尘,但是由于这条道路以及Las Bambas矿山周边涉及到太多的社区利益分歧,因此2022年下半年及以后的运营情况仍然不容乐观。

4.5 2022年后续潜在的铜产量上升因素

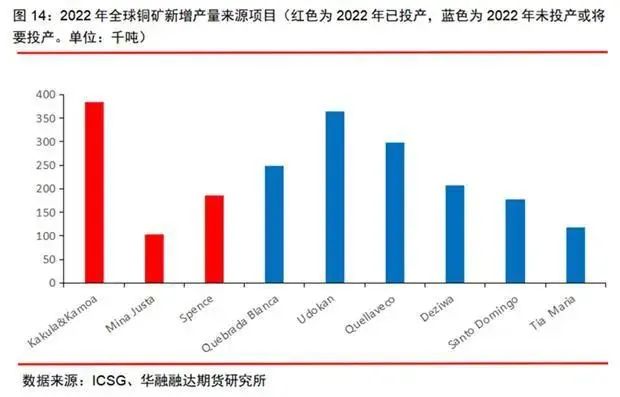

2022年一季度产量上升的原因主要为矿山新增项目的投产、产量修复后的增产等方面。2022年后三个季度的产量会不会继续上升?以下几个铜矿需要持续关注:

▷ Grasberg

Freeport-McMoRan(自由港)运营着印度尼西亚的Grasberg矿,这是世界上最大的铜金矿之一。目前在Grasberg矿区有三个地下开采矿:Grasberg Block Cave、DMLZ和Big Gossan。2021年底已经实现了季度铜和黄金产量,接近预期年化水平(约16亿磅铜和160万盎司黄金)的100%。到目前为止,地下产量的上升仍在按计划进行。2021年,该公司地下矿山Grasberg块洞和深磨层区的平均产量约为每天160,800公吨,总磨矿率平均为每天18.1万吨。2022年的目标是磨矿率平均每天约18万吨矿石。

▷ Kamoa-Kakula

紫金矿业与Ivanhoe(艾芬豪矿业)、Crystal River Global(晶河全球)和刚果民主共和国的政府合资经营刚果民主共和国的Kamoa-Kakula铜矿项目。项目一期预计年产铜20万吨。2021年铜精矿总产量达到105884吨,超出预期,今年的生产指导被设定在29万至34万吨之间。Kamoa-Kakula第二期380万吨/年选矿厂的建设已基本完成,前期调试工作正在进行中。这家工厂有望于今年4月投产。一项更新的预可行性研究,将包括第三阶段的扩张,预计将在2022年第三季度。Ivanhoe已与CITIC Metal及紫金矿业子公司Gold Mountains International签署协议,购买Kamoa-Kakula第一阶段生产的铜产品,各占50%。

▷ Quebrada Blanca Phase 2

Teck(泰克资源)在投资了50多亿美元后其庞大的Quebrada Blanca Phase 2项目将于2022年下半年投产。这座矿山的寿命为28年,预计在头5年的运营中每年将生产31.6万吨铜。位于智利北部的Quebrada Blanca Phase 2预计到2023年将使泰克的铜产量翻一番。

▷ Quellaveco

位于秘鲁的Quellaveco项目预计在头10年的运营中平均每年均可生产约30万吨铜。该铜矿资产自2018年以来一直在开发中,项目投资超过50亿美元。Anglo American(英美资源)于2021年10月在Quellaveco开采了第一个矿石,预计将于2022年中开始生产铜精矿。Anglo American(英美资源)预计,该项目全年将生产12万至16万吨铜。据估计,Quellaveco的矿石储量为17亿吨,其中含750万吨铜,品位为0.57%,矿山寿命为36年。该项目60%由Anglo American(英美资源)持有,其余部分由三菱集团持有。

▷Spence

Spence是BHP(必和必拓)在Pampa Norte业务的两个矿山之一。另一个是位于智利北部的Cerro Colorado。2017年,公司批准了Spence近25亿美元的扩张计划,命名为Spence Growth Option (SGO),这将延长该款山的寿命50年。在全速生产的情况下,Spence至少可以每年生产30万吨,直到2026年。SGO的首次生产于2020年12月完成。截至2021年底,Pampa Norte的铜产量增长了40%,达到13.6万吨,这反映了SGO的持续上升。然而,Spence的采收率趋势低于预期,一些工厂正在计划进行改造,以达到完全预期的生产水平。

我们更新了21个铜企2022年最新的产量指引。根据USGS的数据2021年世界铜精矿产量约为21000千吨,而这21座铜企在2021年生产了15010千吨铜精矿,占比71.5%。它们的2022年的预期增量合计为528.1千吨,这个数据比年初的预期指引少了177.5千吨,主要原因是部分铜企因为一季度的产量扰动因素下调了2022全年的产量指引。不过整体来看2022全年的铜矿供应仍然是宽裕的,增量的部分主要来自于4.5章节提到的印尼的Grasberg矿区,以及刚果(金)的Kamoa矿区,另外还有一部分来自于淡水河谷(Vale)劳动力恢复后的产量修复。从区域来看,全球的铜矿产量的主要新增地区已经逐渐从南美洲向亚洲和非洲转移。

短期来看,2022年第一季度全球大部分铜企的产量均出现下滑的情况,原因主要集中在品位下降、社区扰动、天气、新冠疫情等方面。部分铜企因为这些扰动因素下调了2022年的产量指引,根据最新的数据我们计算了全球主要的21座铜企的2022年的预期增量合计为528.1千吨,比年前预估下降了177.5千吨。不过整体来看供应仍然是相对宽裕的。另外值得注意的是,全球的铜矿产量的主要新增地区已经逐渐从南美洲向亚洲和非洲转移。

为了完成年度的产量指引,2022年后面的三个季度大部分铜企的铜精矿开采料加速。而中国作为铜最大的需求国,面临着疫情、和经济增速下滑的双重压力,国内需求端的表现料无明显亮点。(华融融达期货研究所)