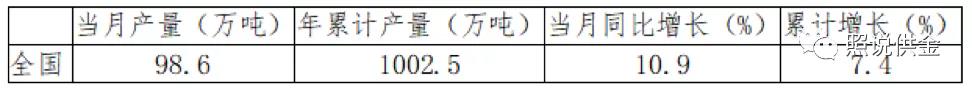

表1 2020年12月中国精炼铜产量统计

数据来源:国家统计局

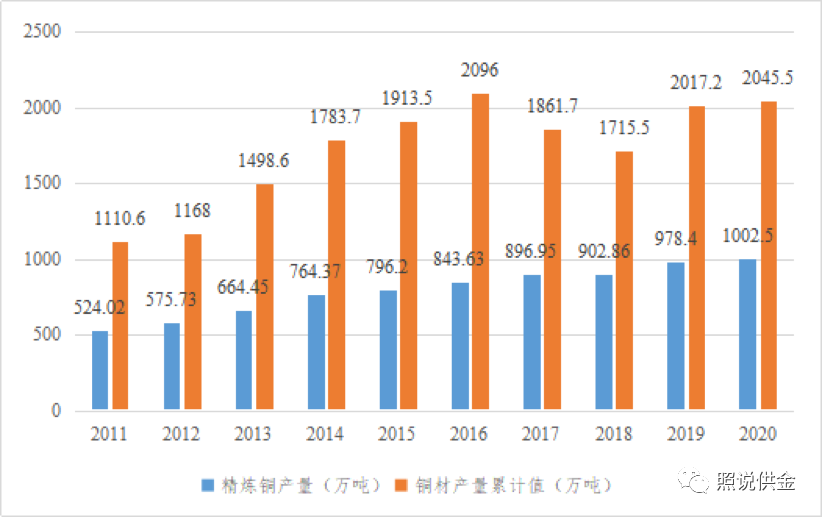

数据来源:国家统计局

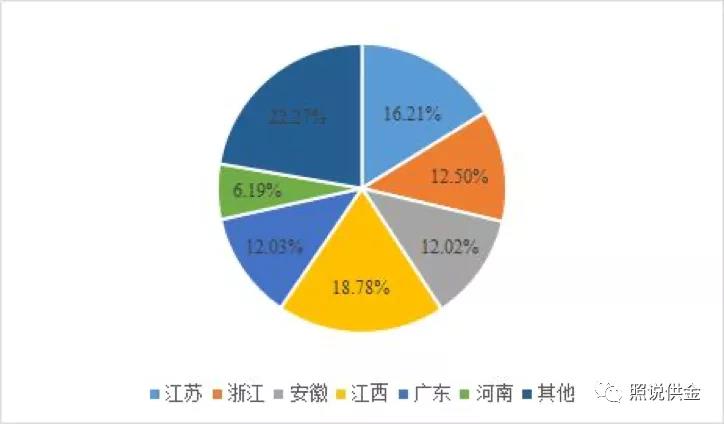

从分布情况来看,我国铜材的生产主要集中在江西、江苏、浙江、广东、安徽五省。2020年,五省铜材产量分别占比18.78%、16.21%、12.50%、12.03%和12.02%,占全国总产量比重达到了71.54%。其中,江西是我国最大的铜冶炼、铜加工基地,也是重要的铜消费区。

数据来源:Choice数据库

从价格情况来看,2020年LME三个月期铜价年均为6186.87美元/吨,同比上升2.83%。受新冠疫情的影响,物流和供应链受阻,全球经济不确定性增加,2020年第一季度,铜价大幅下跌。

随着国内疫情逐步稳定受控、企业复产复工。与此同时,伴随着多数国家低利率、稳增长、促消费政策的出台,全球经济逐步复苏,支撑铜价走出低谷,逐渐回归正常价格的走势。

数据来源:Choice数据库

数据来源:Choice数据库

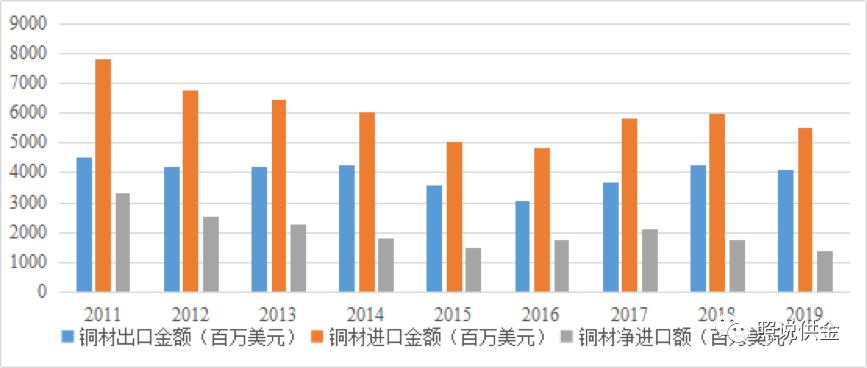

从进出口贸易情况来看,2011-2019年来,我国铜材一直呈现贸易逆差状态。2011年净进口额达到了3302.47百万美元,之后有所下降,出口额则较为稳定。2019年铜材出口金额4114.95百万美元,进口金额为5482.15百万美元,净进口额为1367.20百万美元。

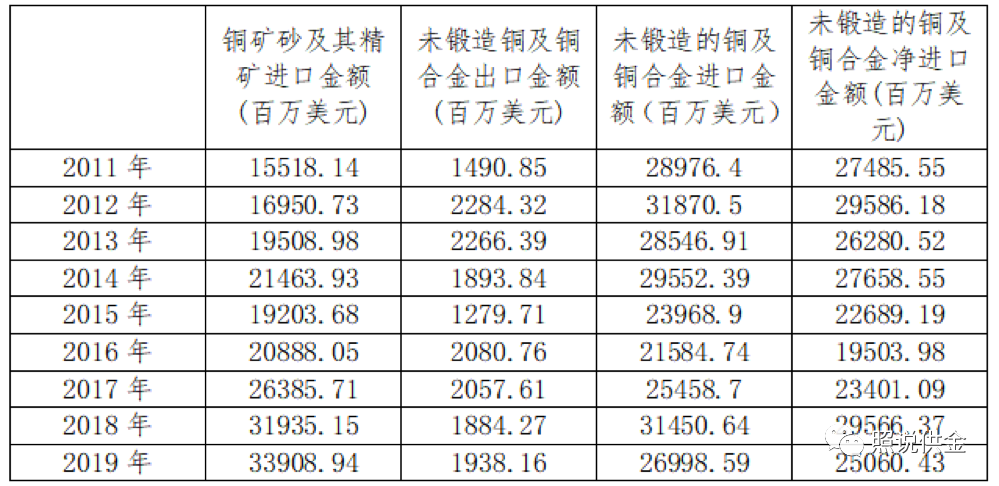

此外,我国铜矿砂及其精矿对外依存度持续加大,2019年铜矿砂及其精矿进口金额达到33908.94百万美元,较2011年增长118.51%。

数据来源:Choice数据库

表2 2011-2019年铜矿砂及其精矿、未锻造铜及铜合金进出口情况统计

数据来源:国家统计局

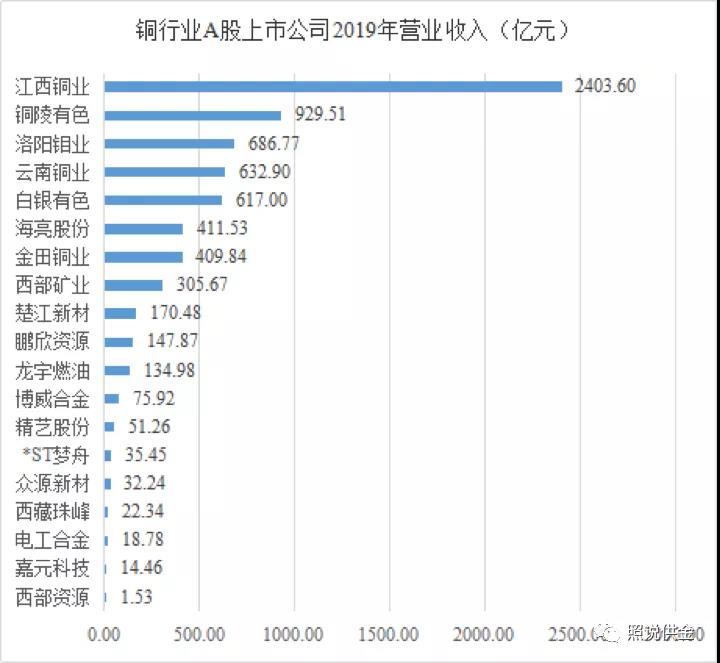

从上市公司营业收入情况来看,根据A股铜行业相关上市公司已披露的财报数据,2019年19家上市公司的总营业收入达7102.12亿元。

其中,以绝对优势占领铜行业龙头的江西铜业营业收入2403.6亿元,占19家公司总收入的三分之一,铜陵有色和洛阳钼业分别以929.51亿元和686.77亿元位列第二、三位。

数据来源:根据各上市公司年报、季报整理

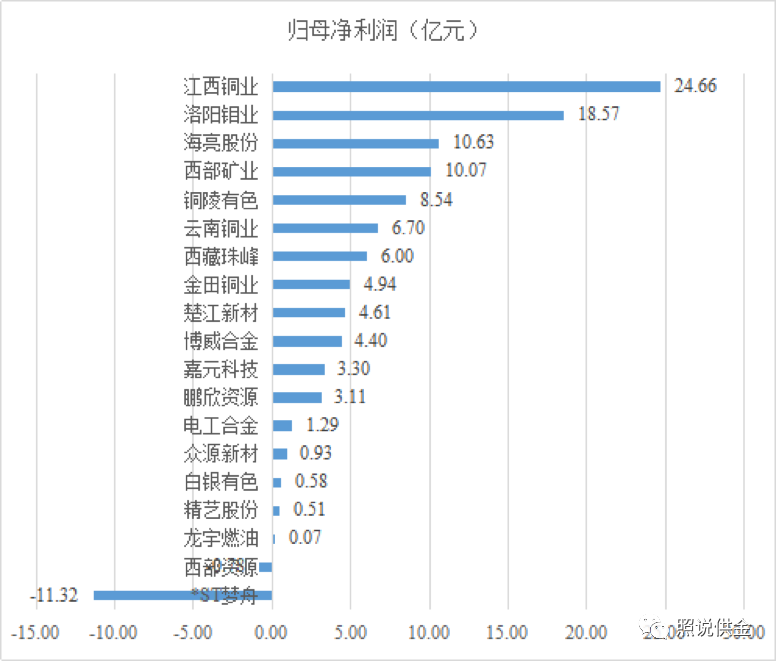

净利润方面,江西铜业归属母公司净利润为24.66亿元,位列铜行业19家上市公司净利润榜单第一。西部资源和*ST梦舟两家公司出现亏损,*ST梦舟亏损金额高达11.32亿元。

数据来源:根据各上市公司年报、季报整理

2020年初新冠疫情对铜行业企业的生产经营产生造成了一定影响,铜金属价格跌幅较大,近半铜行业上市公司一季度营业收入和净利润较上年同期有所下降。

江西铜业的营收规模和净利润依然占据榜单第一,2020年一季度营业收入为562.06亿元,同比上涨15.04%。洛阳钼业的营业收入同比倍数增长,主要原因是2019年7月该公司完成对原路易达孚集团旗下全球第三大金属贸易商IXM 100%股权的收购。

云南铜业2020年一季度营业收入同比增长52.15%,该公司报告期内铜精矿产量增加,主产品产销量增长。同时,公司持续加强经营管理,有效控制成本,带来了主营业务盈利能力的提升。

表3 2020年一季度铜行业19家A股上市公司营业收入及净利润

(二)我国铜产业面临的主要问题

一方面,我国铜精矿资源短缺,对外依存度高。美国地质调查局(USGS)数据显示,2019年我国铜储量2600万吨,仅占世界储蓄量的3.13%。铜矿资源可采储量持续下降,相关研究表明,在现有技术经济条件下,国内能开采出来的铜矿仅有3500万吨,且大多位于青藏高原等生态脆弱区(柳群义,2020)。而中国又是铜资源消费大国,铜精矿进口量持续增长,对外依存度不断加大,加深了铜资源出口方对我国铜加工产品定价的影响程度。

另一方面,我国铜冶炼产能利用率不高,产能过剩加剧。2019年我国精炼铜产能已达1259万吨/年,然而2019年精炼铜产量为978.4万吨,产能利用率仅为77.7%。

铜产业集中度较低,高精铜产品匮乏。当前,中国经济仍处于快速发展阶段,工业化和城市化的发展必然带来铜需求的增长。铜消费量持续增长的同时,铜产业迅速发展扩张,这种无序增长和盲目扩张导致了铜产业相关企业集中度底下的问题。铜产业结构整体呈现出规模小、分布散、发展混乱的特点,集中度底下使得国内许多铜加工企业处于初级水平,产品存在同质化问题,铜产业竞争激烈,利润空间小。

此外,铜企业获得银行信贷支持的门槛较高,很多铜企业尤其是中小铜企业获取信贷资金困难,而技术研发需要投入大量资源,且存在较大的研发风险,导致铜加工企业搁置研发进程,采用压低价格的方式竞争,导致恶性循环,国内高精铜产品匮乏。

环保政策力度加强,铜企业环保风险加大。铜冶炼是高耗能、高排放产业,每吨精炼铜的生产需要消耗约1吨标煤和5 至10吨水资源,同时,在冶炼过程中,将产生的大量废酸、废碱、重金属和尾矿等副产品,若不能妥当处理,将带来严重的资源浪费和污染,带来生态环境的负外部性,存在环保风险。

有色金属行业对生态环境的负面影响突出,社会关注度较高,随着国家环保督查范围扩展、力度加大,铜行业作为重点防控行业之一,面临的环境治理压力越来越大。环保税的实施一定程度上促使着铜企业进行环保改造,而环保改造不到位的企业将面临变迁或关闭的风险,此外,环保治理投入较大,将增加企业的生产成本,导致企业市场竞争力的下降。

(三)我国铜产业的发展方向

在充分认识我国铜行业存在的一系列问题的基础上,应从“去产能”、“促创新”、“补短板”几个方面推动铜供给侧改革。

加大铜产业集中化程度,控制新增产能。我国铜冶炼产能利用率不高,急需解决铜工业产能过剩问题,推动铜供给侧改革,关键在于调整“小”、“散”、“乱”的铜产业整体结构,控制铜企业无序扩张、重复建设,促进产能优胜劣汰,积极推动铜产业集中化发展、合理化布局,沿着铜供给侧改革方向前进。

促进产品研发创新,迎合新兴市场需求。当前铜企业普遍满足于初级产品的生产,通过压价竞争,不利于推动铜产业高质量发展。

转变铜产业现状,需要国家政策的引导、银行信贷支持门槛的降低、融资渠道的拓宽,来推进铜企业积极加大研发投入,改变铜产品同质化现象,提升铜企业的经济效益,拓展企业生存空间。

新兴市场中,我国新能源汽车领域发展迅猛,是未来铜消费的重要增长点。相关研究表明,新能源汽车的用铜量(约90KG/辆)较传统汽车(约20KG/辆)大幅提升,根据平均用铜量75KG/辆测算,新能源汽车年度贡献铜消费增量约为7-8万吨量级,增速远高于精铜消费整体增速(《2019年全球及中国铜供需现状分析及预测》)。铜企业应抓住机遇,加大铜产品在新兴领域的创新研发和生产,进一步推动铜供给侧改革。

维护资源安全,发展循环经济,推进绿色生产。我国铜需求持续增长,且国内铜精矿资源短缺,自给率不足30%,供需严重失衡,对外依存度较高。铜资源过度依赖进口,不利于维护我国资源安全,同时也限制了我国铜加工产品定价的自主性。

因此,需进一步加强国内铜资源的勘察开发力度,同时,促进传统铜产业向高质量再生铜产业转型发展。此外,面对生态环境负外部性的问题,应加强生产技术和污染治理技术,努力实现资源投入最小化和成品产出最大化并存。

进一步建立更加完整的铜产业链,整合上下游企业,对生产过程中产生的废料进行合理回收再利用,加强资源内部循环,提高资源利用率,最大程度减少铜产业链各环节的环境污染,缓解铜工业生态环境负外部性问题,推进绿色生产,发展循环经济。(照说供金)

尼龙复合漆包线-150x150.jpg)