指数监测模型结果显示,2022年4月,中国铜产业月度景气指数为41.4,较上月上升1.1,位于“正常”区间运行;先行合成指数为106.9,较上月上升4.1。

近13个月中国铜产业月度景气指数见表1。

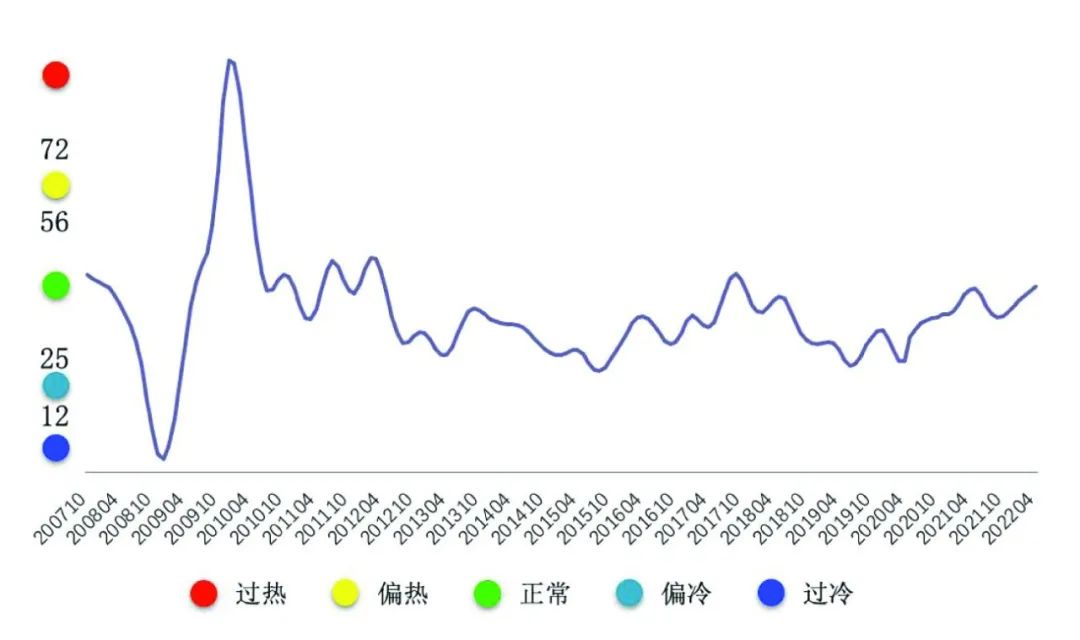

图1 中国铜产业月度景气指数变化趋势图

2022年4月,中国铜产业月度景气指数较上月略有上升,上升1.1至41.4,位于正常区间运行。中国铜产业月度景气指数变化趋势如图1所示。

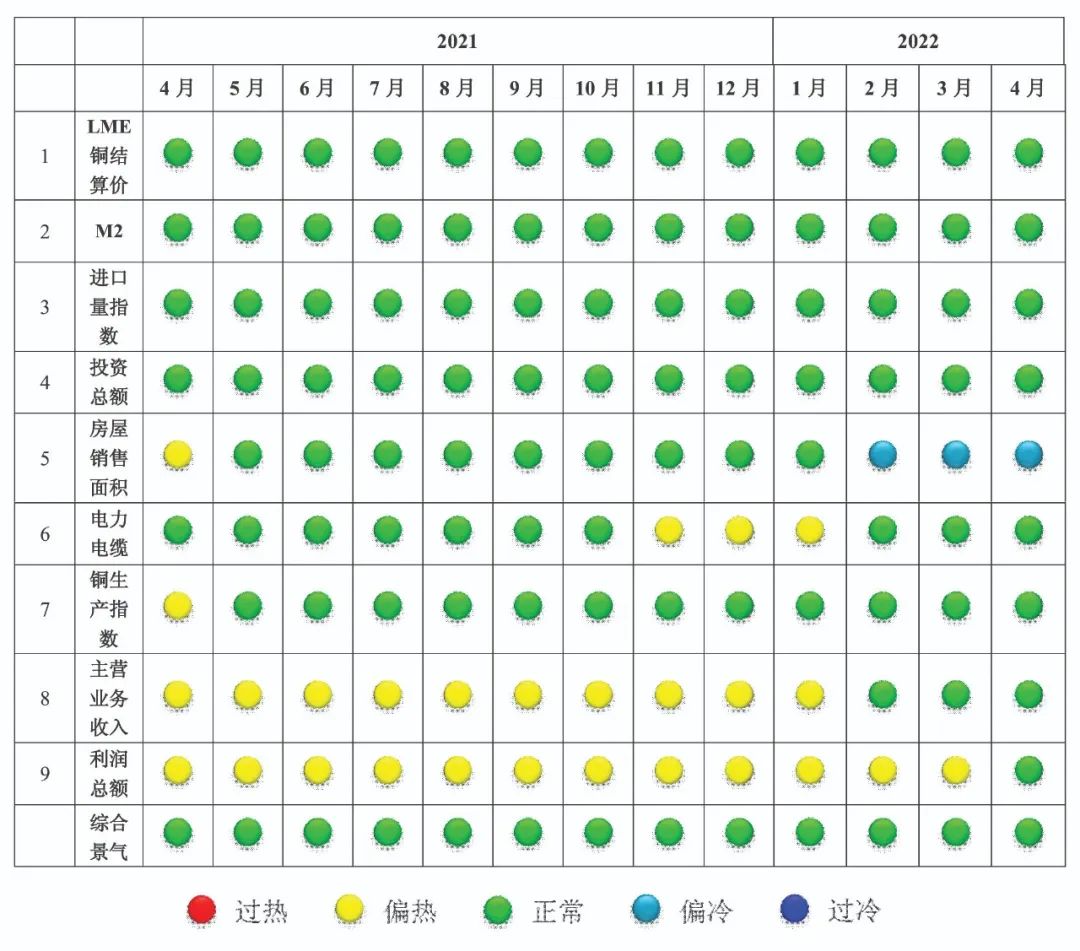

图2 中国铜产业景气信号灯图

由图2中国铜产业景气信号灯可见,4月份,在构成中国铜产业月度景气指数的9个指标中,除房屋销售面积1项指标位于“偏冷”区间外,其余8项指标均位于“正常”区间。

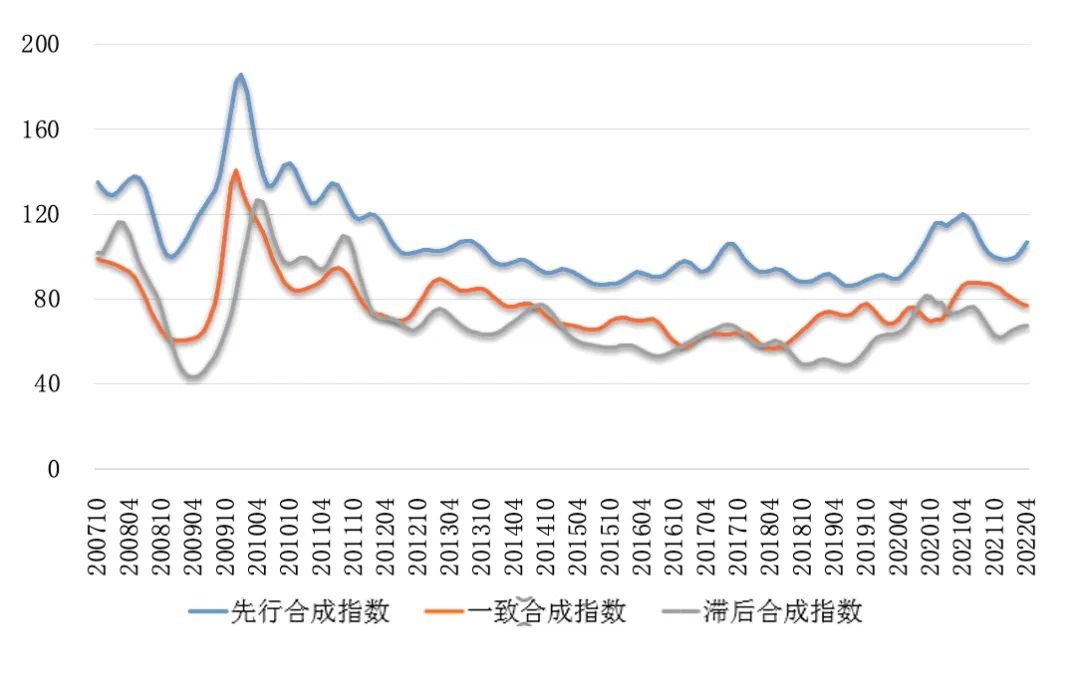

4月份,中国铜产业先行合成指数较上月上升4.1至106.9。中国铜产业合成指数曲线如图3所示。在构成中国铜产业先行合成指数的6个指标中(经季节调整后数据),M2、进口量、投资总额环比分别上升3.6%、9.3%、和53.5%。

图3 中国铜产业合成指数曲线图

4月份,中国铜产业运行呈现以下4个方面特点。

铜冶炼企业生产经营平稳

4月份,国内企业检修相对集中,受新冠肺炎疫情影响,部分冶炼厂开工率下滑,山东地区产量恢复仍需时日。因此,4月份国内阴极铜产量环比小幅回落。

4月底,铜精矿现货加工费TC报83美元~85美元/吨,加工费重心再度抬升。近期加工费的提高,主要由于国内冶炼厂集中检修以及山东地区个别冶炼厂减产影响。从长期来看,铜精矿加工费回升,其原因共有两个方面:一是铜冶炼产能扩张逐渐趋于尾声,中国铜冶炼企业通过铜冶炼原料结构调整,持续扩大粗铜、废杂铜等原料使用力度,提振铜精矿加工费(TC/RC);二是全球铜矿山产量逐渐恢复,海内外新增铜矿项目增量处于近几年高峰。

图4 铜精矿现货TC价格走势图

加工企业生产经营情况受到影响

4月份,加工企业受新冠肺炎疫情影响较为明显,生产经营情况不佳。其中,铜杆行业生产、销售运输造成严重影响,出现较大范围的停工停产情况,行业开工率较低,整体表现较差;大中型铜管企业开工率基本正常,但下游消费及物流链端的影响依然存在,加之海外疫情仍限制出口,下游消费仍然令人担忧;上海疫情依然严峻,对长三角地区铜板带企业的生产和消费依然有较大的影响,但全国其他地区生产和消费总体有较大的恢复。

各终端领域中,全国电网工程完成投资实现增长。疫情持续时间超出预期,中国经济下行压力增大,基建、电力等投资发力加码带动铜需求增长。

交通运输方面,增长点依旧在新能源汽车方面,多家新能源汽车企业的销量表现突出。4月份,新能源汽车产量实现增长。

空调方面,4月份,疫情封控对国内空调产业带来很大影响,生产制造、供应链配套、物流运输、销售安装、消费抑制等,都在当下遭遇了困境。虽然近期有部分企业下调了排产量,但4月份排产总体依然保持正向增长。

铜价出现内涨外跌的局面

欧洲国家对俄罗斯能源行业制裁力度加大,俄乌地缘局势不确定性风险增加,受全球能源危机及通胀抬升压力增加的影响,加上国内疫情未见好转,国内精铜供应相对偏紧,在低库存且维持去库趋势下,铜价底部支撑较强,造成4月上旬的铜价高位盘整运行。进入4月下旬后,美元指数加速上涨,加之国内疫情影响超过预期,欧盟制造业数据也表现不佳,市场对国内外需求端担忧开始升温,铜价高位快速跌至1万美元/吨之下。

4月份,SHFE当月和三个月期铜均价分别为72903元/吨和72912元/吨,同比分别上涨9.9%和9.4%,环比分别上涨2.3%和2.2%;LME当月和三个月期铜均价分别为10182美元/吨和10166美元/吨,同比分别上涨9.1%和9.0%,环比分别下跌0.5%和0.8%。

精铜进口量呈现同比减少环比增加的局面

中国作为全球最大铜消费和净进口大国,对进出口贸易盈亏比比较敏感。3月份精铜进口量为32.3万吨,同比下滑8.9%,环比增长13.3%,精铜进口量同比、环比出现分叉。精铜进口长期处于较大亏损当中,因此,进口量同比出现一定回落,环比出现较好增长主要受到季节性影响。

另外,3月份再生铜进口量为15.0万吨,同比下滑12.8%,环比增长36.6%。再生铜进口同比出现不小幅度下滑,一方面,由于废铜制杆企业开工率明显降低;另一方面,国内疫情对海运、港口运输造成较大干扰。总体而言,再生铜进口政策从落地到走向成熟后,再生铜进口量已呈现向好发展趋势,有利于弥补我国对铜精矿原料的依赖程度,促使国内企业原料供应结构优化。

综合而言,2022年4月,中国铜产业景气指数较上月略有上升,但压力仍存在。初步预计,中国铜产业景气指数仍将位于“正常”区间运行。

附注:

1. 铜产业景气先行合成指数(简称:先行指数)用于判断铜产业经济运行的近期变化趋势。该指数由以下6项指标构成:LME铜结算价、M2、铜产品进口量指数、铜项目固定资产投资总额、商品房销售面积、电力电缆产量。

2. 铜产业一致合成指标(简称:一致指数)反映当前铜产业经济的运行状况。该指数由以下3项指标构成:国内铜产量、铜企业主营业务收入、铜企业利润总额。

3. 铜产业滞后合成指标(简称:滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:铜企业流动资本余额、铜企业应收账款余额、铜企业产成品资金余额。

4. 综合景气指数反映当前铜产业发展景气程度。景气灯号图把铜产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。

综合景气指数由9项指标构成,即先行指数和一致指数的构成指标。

5. 编制指数所用各项指标均经过季节调整,已剔除季节因素。

6. 每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

7. 生产指数,包括国内生产铜精矿金属含量、精炼铜产量和铜材产量。进口量指数,包括进口铜精矿含铜量、进口精炼铜和进口铜废碎料含铜量。(中国有色金属报)